Lukáš Konečný z Y Soft Ventures: Nezkreslená data o investicích aneb proč startupy v Americe mají více peněz než v Evropě

Přestože přelomové nápady vznikají po celém světě, ne vždy se všude uchytí. Někdy to je souhra náhod, někdy musí mít člověk trochu štěstí, ale téměř vždy hrají svou roli i peníze. Pro život startupu je typické, že musí v začátcích prakticky neustále shánět peníze a přesvědčovat investory o tom, že právě tenhle nápad je ten přelomový.

Správně naplánovat a následně i vyjednat parametry investice zcela jistě patří k těm těžším podnikatelským úkolům. O kolik si říct? Kdy? A co za to nabídnout? O tom všem píše ve svém článku Lukáš Konečný, který působí jako Principal ve venture kapitálové platformě Y Soft Ventures

***

Při hledání odpovědí na výše zmíněné i další otázky se určitě vyplatí podívat se na tržní benchmarky. Možná vás pak ale zarazí, že i když objem investovaných peněz globálně roste, tak získat první investici je stále těžší, nebo že evropské startupy musí většinou počítat s méně než poloviční valuací a velikostí investice oproti těm americkým.

Co tedy přesně říkají data? Co za tím stojí? A nemůže se u nás začít blýskat na lepší časy?

Podpis investiční smlouvy je okamžik, který zažije jen málo podnikatelů. Cesta k němu není vůbec jednoduchá, a přitom se dá říct, že v takové chvíli vše teprve začíná. Může trvat dlouhá léta, než se ukáže, jestli se spolupráci podařilo nastavit dobře. Na druhou stranu právě tento okamžik určí, jak bude vztah mezi zakladateli a investory nastaven a jak se v budoucnu rozdělí o hodnotu, kterou vybudují.

Přestože investiční smlouva řeší mnohem více témat, než kolik procent firmy za své peníze investor dostane, bývá právě toto jedním z nejsložitějších bodů vyjednávání. Podle toho, na které straně stolu sedíte, se střetávají „nesmyslně přemrštěné“ představy zakladatelů, kteří si kolem svého podnikání staví vzdušné zámky, a „zcela šokující“ požadavky investorů, kteří chtějí zakladatele úplně oškubat. Pravda bývá často někde mezi tím.

Získat seed investici je těžší a těžší.

Naštěstí je možné podívat se na statistiky o tom, jak takové transakce standardně vypadají. Kolik peněz běžně startupy získají? Jaké valuace při investicích dosahují? A jak moc se liší situace v Evropě od té na druhé straně Atlantiku?

Tak trochu zrádný růst

Když se podíváte do reportů libovolných analytických týmů, například CB Insights, PitchBooku, Crunchbase nebo PwC, narazíte na stejnou informaci: v posledních letech výrazně stoupá objem venture kapitálových investic. To by bylo pozitivní. Problém se objeví hned za rohem: zatímco množství peněz napumpovaných do startupů roste, počet transakcí, a tedy i zainvestovaných firem, klesá.

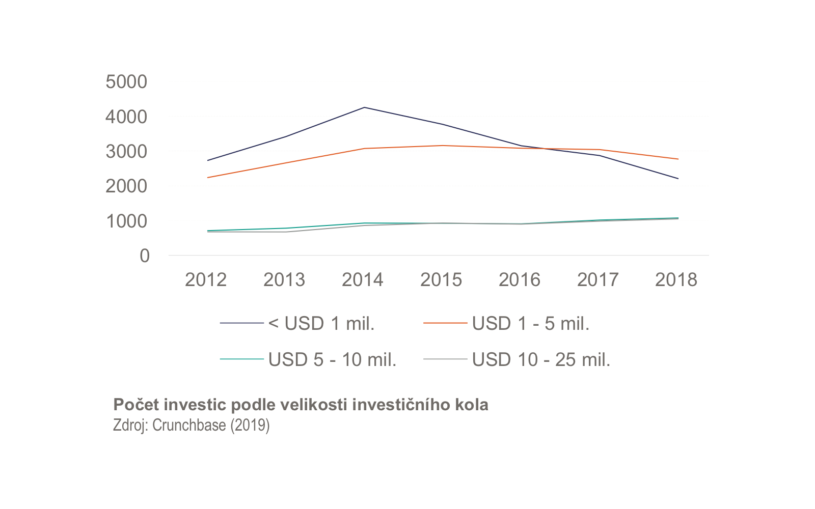

Důvodem je to, že se investoři zaměřují na investice v pozdějších fázích, kde uvolňují větší objem peněz. Zatímco mezi lety 2006 a 2014 velmi prudce rostl počet investic do 5 milionů dolarů, od roku 2014 investice mezi 1 a 5 milionů dolarů stagnují a počet nejranějších investic menších než 1 milion dolarů dokonce znatelně klesá. Získat seed investici je tedy těžší a těžší.

Naopak roste počet „růstových“ investic v desítkách milionů dolarů a čím dál tím častěji se objevují i takzvaná „mega investiční kola“, ve kterých firma získá více než 100 milionů dolarů. Dalo by se říct, že investoři tak spíše vyčkávají, jestli se ukáže, zda má daný projekt šanci uspět, a pak jsou ochotní zaplatit vyšší cenu za podíl ve vyspělejší společnosti. Tímto sítem ale pochopitelně projde menší počet startupů.

První pohled na čísla

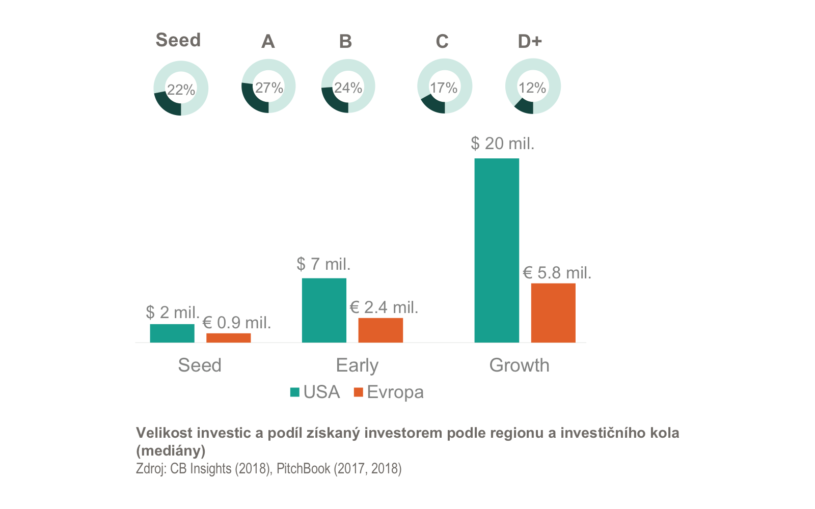

A co tedy říkají konkrétní čísla? Situaci dobře nastiňují reporty od CB Insights a PitchBooku, přičemž klíčová data můžete vidět na grafice níže.

Když srovnáte data sesbíraná CB Insights ve spolupráci s PwC za americké transakce s daty od PitchBooku, kde se zaměřili na situaci v Evropě, je vidět, že evropské startupy v jednotlivých investičních kolech získávají 2krát až 3krát méně peněz než jejich američtí konkurenti.

U nejranějších investic označených jako seed a do značené míry u investičních kol Series A, které CB Insights řadí společně se Series B do kategorie „Early“, jsou hodnoty v posledních třech letech poměrně stabilní.

Nejnovější data ze začátku roku 2019 ale naznačují, že zejména v USA dochází k růstu velikosti Series B a pozdějších investic, a nůžky mezi Amerikou a Evropou se zde tedy stále více otevírají – i kvůli tomu, že v Evropě se do této fáze dostane výrazně méně startupů.

Pokud jde o podíl, o který si investoři za své peníze řeknou, sesbíral PitchBook informace z celého světa, i když jejich těžiště je pochopitelně v USA, kde se odehrává nejvíce investic. Na mediánových hodnotách se ukazuje, že v prvních třech investičních kolech se zakladatelé musí vzdát přibližně čtvrtiny firmy, v případných dalších investičních kolech už podíl klesá.

Lokální vystřízlivění při detailní analýze

Ještě detailnější pohled nabízí analýza dat Crunchbase, kterou jsme provedli na více než 90 tisících transakcích z let 2012 až 2017. Bohužel hned na začátku se ukazuje, že středo- a východoevropští zakladatelé to mají se získáváním kapitálu mnohem těžší, protože jen necelá 3 % zaznamenaných investic se odehrála v tomto regionu. Amerických je téměř 54 % a západoevropských necelých 22 %.

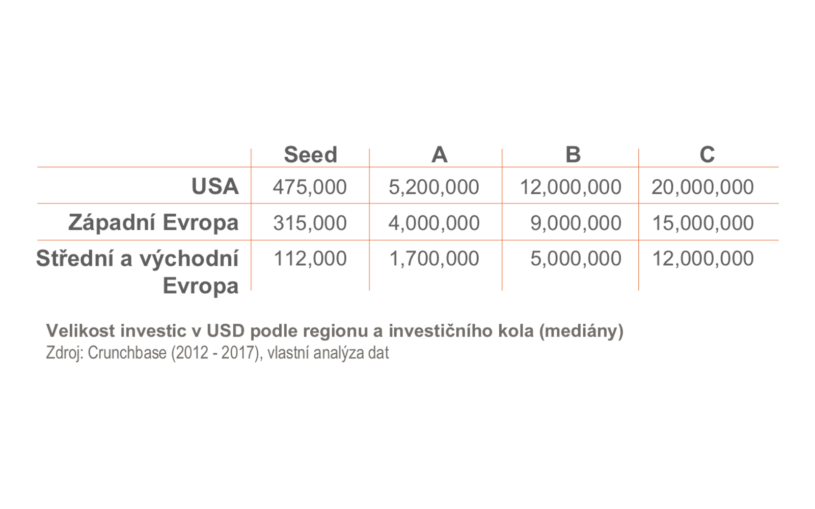

Pokud jde o to, kolik peněz získají startupy při jednotlivých investičních kolech, potvrzuje se, že čím dál na východ od Silicon Valley, tím méně to je – stačí se podívat na tuto tabulku:

Mediánová hodnota investic v seed kolech, kam jsme na rozdíl od CB Insights a Pitchbooku započítali i ty realizované business angely, je ve východní a střední Evropě čtyřikrát menší než v USA a třikrát menší v porovnání se západem Evropy. V dalších kolech je rozdíl mezi Amerikou a západní Evropou stabilní, v poměru přibližně 4 ku 3.

Náš region západ sice postupně dohání, ale stále zaostává – například v kolech Series A, ke kterým se dostane stále poměrně značná skupina firem, si oproti „východním“ 1,7 milionu dolarů západní firmy odnesou více než dvakrát tolik. Mimochodem, ukazuje se, že Silicon Valley je opravdu specifické místo, protože startupy z Kalifornie získávají investice o 40 až 50 % větší než jinde ve Spojených státech.

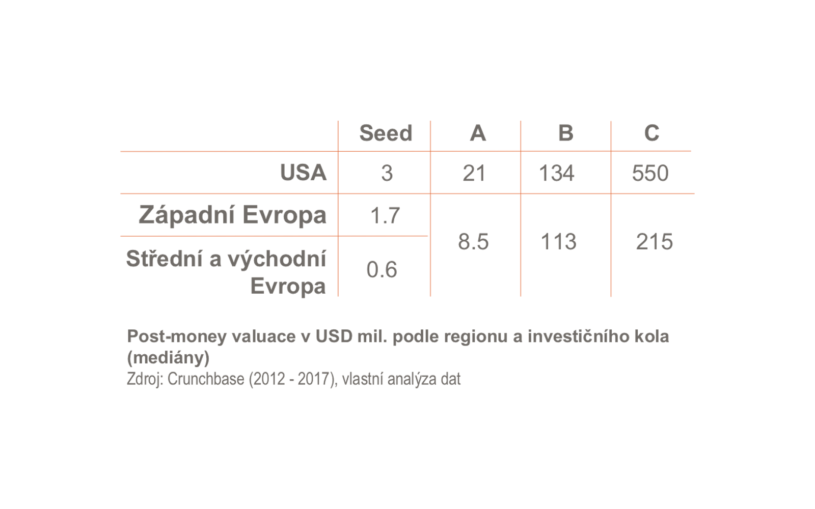

Zkoumání dat o post-money valuaci, tedy hodnotě firmy po započtení investovaných peněz, se bohužel ukázalo jako složitější, protože tuto informaci zaznamenalo pouze asi 6 300 startupů a smysluplné srovnání lze udělat pouze na úrovni seed investic. Rozdíly jsou zde každopádně bohužel ještě významnější.

Západoevropské firmy dosahují jen o něco málo více než poloviční hodnoty těch amerických a v našem regionu jsou valuace oproti USA dokonce jen pětinové. Dále má s ubývajícím počtem zaznamenaných transakcí smysl srovnávat pouze USA s celou Evropou, přičemž například při Series A se Evropané se svými firmami nedostávají ani na polovinu post-money valuací amerických startupů.

Nutno podotknout, že tato informace se zveřejňuje spíše u investic, kde je čím se chlubit, takže celkově budou čísla na obou stranách Atlantiku spíše nižší.

Jak u výše investic v jednotlivých kolech, tak i u valuací platí, že průměry jsou znatelně vyšší než mediány. To naznačuje, že je tu poměrně malá skupina startupů, která nadprůměrnými výkony táhne statistiky nahoru – a o ní je pravděpodobně nejvíce slyšet. Většina firem si pak o podobných parametrech financování může spíše jen nechat zdát.

Čím více na západ, tím více peněz.

Za zmínku stojí i to, že drtivá většina evropských firem uvedla, že získala pouze jedno investiční kolo, průměr je jinak 1,77 kola v západní Evropě a 1,5 ve východní. V USA je průměr vyšší než 2 kola a v Kalifornii se dokonce i medián přehoupne přes číslo 2. Dál než k investicím Series A nebo Series B se tedy dostane jen poměrně malá část startupů – jen asi 1 z 10.

Ze součtu všech faktorů pak vyplyne i to, že čím více na západ, tím více peněz celkově startupy získávají. To samozřejmě nesouvisí jen s tím, že „můžou“, ale i tím, že „musí“ – kvůli obecně vyšším nákladům.

A co si z toho tedy odnést?

Když vyjednáváte s investorem, dá se očekávat, že má mnohem lepší představu o tom, jak vypadají „standardní“ investiční transakce, a vás si prostě zařadí mezi benchmarky, které zná. Rozhodně stojí za to si udělat vlastní průzkum a podívat se na to, jaké parametry měly investice do firem ve vašem oboru.

Je to ale třeba konfrontovat s širší tržní realitou a bohužel akceptovat fakt, že v evropských podmínkách je velmi náročné vyjednat podobné podmínky jako v USA nebo dokonce Silicon Valley, zejména pokud jde o valuaci. A opravdu to není tím, že bychom zde měli horší nápady a méně šikovné týmy. Zohledňují se však větší překážky a rizika, které evropské startupy čekají.

Za všechno stačí zmínit fragmentovanost trhu, jazykové bariéry nebo komplikovanější přístup k zahraničním partnerům a zákazníkům. Navíc je třeba počítat s odlišným přístupem evropských investorů k risku.

Na druhou stranu se nejen v Evropě, ale i u nás stále objevují noví investoři a zvětšuje se objem kapitálu, který je k dispozici pro investice, a tak se dá očekávat, že rostoucí konkurence mezi jednotlivými fondy nebo business angely povede k růstu valuací a možná i velikosti jednotlivých investičních kol.

I když bude těžké dostat se na úroveň USA, k hodnotám ze západní Evropy se zcela jistě budeme pomalu přibližovat. Pro podnikatele pak bude ale možná složitější vybírat si mezi těmi, co nabízí „levnější“ peníze, a těmi, co kromě peněz přináší i skutečnou přidanou hodnotu v podobě svých zkušeností, znalostí, dovedností, networku nebo zázemí.

A pokud jde o to, kolik peněz hledáte, tak nepřemýšlejte ani tak nad benchmarky jako spíš nad tím, kolik finančních zdrojů potřebujete k tomu, abyste mohli dostatečně rychle růst a dosáhli profitability, anebo alespoň dalšího velkého milníku, který ukáže, že jste na té správné cestě. Jestli to bude více nebo méně, než je „běžné“, pak není zdaleka tak podstatné jako to, jestli vycházíte ze smysluplného plánu, který bude mít hlavu i patu pro vás, i pro investora.