Výdaje za energie jsou v Česku třetí nejvyšší v Evropě. Výrazně ovlivňují naše finanční zdraví

Češi na tom nejsou tak špatně, co se týče naspořených prostředků na nečekané výdaje. Situaci ale nyní komplikují ceny energií.

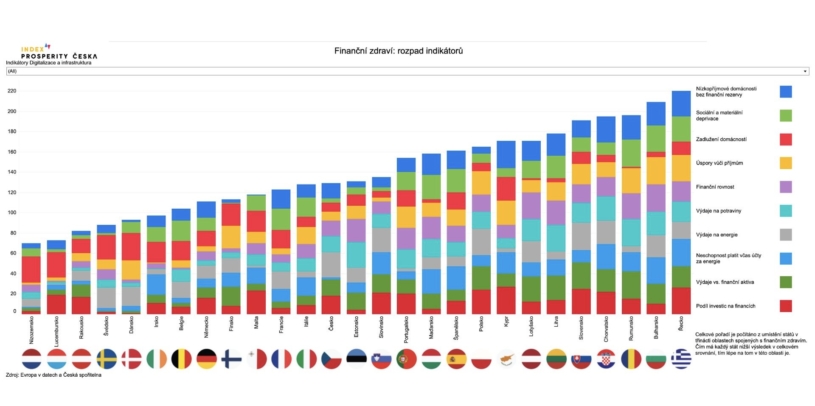

Jak je na tom Česká republika v eurounijním srovnání v oblasti finančního zdraví? Dobrou zprávou je, že české domácnosti mají relativně nízké zadlužení, zároveň pouhých 18 procent z nich hlásí, že nemá žádné finanční úspory. V rámci Evropské unie jde o třetí nejlepší výsledek. Jenže za energie jsme už v loňském roce platili v porovnání s ostatními unijními státy o třetinu více. Ve stínu současné energetické krize tak hrozí, že se finanční situace domácností zhorší. Vyplývá to z osmého pilíře Indexu prosperity Česka, který představily Česká spořitelna a projekt Evropa v datech.

Zadlužení českých domácností je podle posledních dat Eurostatu zhruba na 60 procentech jejich ročních příjmů, zároveň jsou Češi schopni ušetřit 19,4 procenta ze svých mezd. Znamená to, že díky tomu vzniká jakési nárazníkové pásmo, které mohou domácnosti využívat v případě krizového období. Problematické jsou však nízkopříjmové domácnosti – více než 60 procent z nich totiž udává, že nemá žádnou finanční rezervu.

Index prosperity Česka se na finanční rezervu zaměřil detailněji. Zásadní je totiž objem částky, která má případné nenadálé výdaje pokrýt. Odvozuje se od měsíční hranice rizika chudoby a v případě České republiky jde o 12 800 korun – jen inflace ji však snížila na 10 tisíc.

„Tato částka je ale v případě vzniku finančních potíží nedostačující, obzvláště v době energetické a inflační krize. Inflace zvýšila náklady na jednoho člena průměrné domácnosti o zhruba 2 300 korun měsíčně,“ vysvětluje David Navrátil, hlavní ekonom České spořitelny.

Chudší domácnosti se tak rychle dostávají do velkých problémů. Data České spořitelny z posledních šesti měsíců navíc ukazují na to, že 40 procent jich nemá finanční rezervu, která by pokryla jeden měsíc spotřebních výdajů. Takové domácnosti se během méně než měsíce dostávají do finanční tísně.

„Sedm procent domácností nemá dokonce žádnou finanční rezervu a další třetina ji má na méně než jeden měsíc. Domácnost, která se těší finančnímu zdraví, by přitom měla mít rezervu na pokrytí výdajů na tři měsíce. Tento požadavek u nás nesplňuje 55 procent domácností, z nichž 57 procent začíná své rezervy již nyní snižovat. Postupně se tak bude zvyšovat počet domácností, které nemají žádnou finanční rezervu,“ doplňuje Navrátil.

Situaci dramaticky promění současné rostoucí výdaje na energie. Už v loňském roce měla Česká republika třetí nejvyšší výdaje v Evropské unii – na energie jsme vynaložili průměrně 6,1 procenta celkových výdajů domácností. Průměr Evropské unie přitom vychází na 4,3 procenta. Aktuální ceny budou tento podíl zvyšovat, i přes zastropování cen energií vládou totiž dojde k růstu spotřebních výdajů.

Šetřit umíme, ale investic se bojíme

Z Indexu prosperity dále vyplývá, že Češi příliš neumí s financemi na rozdíl od jiných států efektivně hospodařit. Když totiž přijde na otázku spoření v krizové situaci, jsme velmi pesimističtí. Například obyvatelé Dánska, Rakouska nebo Německa si uvědomují, že právě teď je nejlepší doba na spoření. Češi naopak podle Navrátila zastávají motto: nejlepší doba bude až za rok.

„Na západ od nás lidé vědí, že za rok bude pozdě. Na východ od nás, například na Slovensku nebo v Maďarsku, se setkáváme s opačnou rétorikou, tedy takovou, že situace na spoření nebude dobrá nikdy,“ dodává Navrátil. Česko se tak nachází někde uprostřed, kvůli čemuž se v dlouhodobém horizontu snižují finanční aktiva českých domácností. Z dvou tisíc miliard v roce 1995 jsme se dostali na loňských 8 700 miliard.

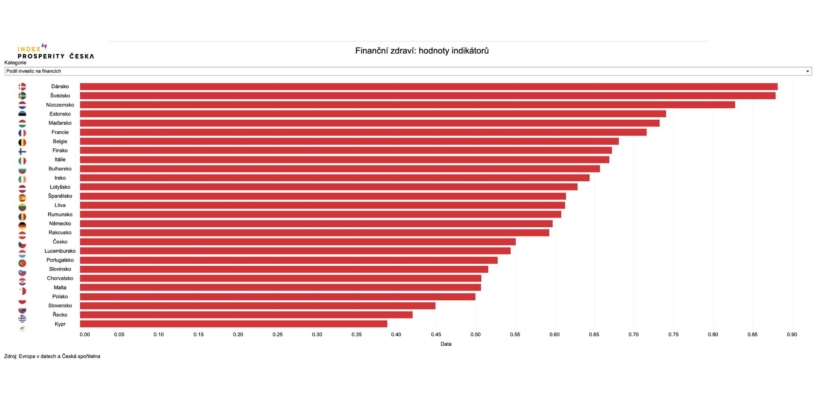

„To zní sice impozantně – jde totiž o nárůst 360 procent. Jenže když ho očistíme o inflaci, dostaneme se na 108 procent. Pokud bychom měli finanční aktiva rozložené jinak, nebyli tak konzervativní a místo držení velké části úspor na vkladech bank je spíše ukládali do investičních produktů, zhodnocení by bylo mnohem vyšší. V Dánsku je 90procentní podíl aktiv uložen právě v investičních produktech,“ dodává Navrátil.

Kdybychom se tak inspirovali na severu, nárůst domácích finančních rezerv by nemusel být jen dvojnásobný, ale trojnásobný. Celková finanční aktiva navíc ukazují také na to, jak velká majetková nerovnost v Česku panuje.

„Deset procent nejbohatších lidí v České republice drží 67 procent majetku. To číslo je vyšší, než které vidíme na západ i na východ od nás. Naše data ukazují, že v prvním roce pandemie covidu lidé výrazně snižovali zbytné výdaje a docházelo k nárůstu finančních aktiv u všech. Ale u těch nejbohatší došlo ke trojnásobnému nárůstu v porovnání s těmi nejnižšími příjmy,“ říká k tomu Navrátil.

Zásadní je kultivování finanční gramotnosti

V Česku se tak má v oblasti finančních znalostí stále co zlepšovat. Index finanční gramotnosti, který každoročně počítá Česká bankovní asociace, se dlouhodobě pohybuje kolem 55 bodů na 100bodové škále. Podle výsledků z letošního srpna Češi dosáhli 56 bodů. Výsledky ukazují, že lidé sice plánují šetřit, ale našetřené finance je nebudou nijak chránit proti inflačnímu znehodnocení. Ke zlepšení může vést lepší finanční vzdělávání, které by se mělo objevit už ve školních osnovách.

Díky studii nazvané Finanční zdraví Čechů a co ho ovlivňuje, kterou provedla výzkumná organizace PAQ Research, se podařilo identifikovat faktory ovlivňující finanční zdraví populace a její ekonomickou zranitelnost.

„U dětí je zásadní faktor selektivita vzdělávacího systému, která je propojená s chudobou rodin – děti z nižších sociálních vrstev se učí na horších školách, což ovlivňuje jejich kvalitu vzdělávání i jejich gramotnost,“ říká Daniel Prokop, sociolog a zakladatel PAQ Research.

Nastartujte svou kariéru

Více na CzechCrunch JobsVelká část finanční gramotnosti pak souvisí s matematickou a čtenářskou gramotností, takže pokud se dítěti nedostává kvalitního vzdělání, je výrazně ovlivněna i jeho schopnost vyhodnotit, jak má nakládat s finančními prostředky. Finanční vzdělávání přitom může mít velký efekt, zejména v případě, kdy k němu dojde v raném věku. Podle Prokopa je ale důležité, aby byly programy finančního vzdělávání evaluovány, jinak nebude možné určit, jaký mají efekt.

S finančním chováním a ekonomickou zranitelností souvisí také sociální a emoční faktory, tedy osobnostní rysy u dětí – schopnost sebekontroly, růstové myšlení a jejich vytrvalost. U chudších domácností jsou tyto faktory potlačené, což se později odráží na horším dosaženém vzdělání a menším sociálním kapitálu, jehož součástí jsou i kontakty, které jsou z hlediska finanční stability zásadní. Nejlepší podpůrný efekt pro jejich rozvíjení má předškolní vzdělávání, stát by se tak měl zaměřit na programy rané péče pro takto znevýhodněné děti.

Faktory, které zhoršují finanční zdraví dospělých, spočívají především ve finanční nedostupnosti bydlení, nestabilní pozici na trhu práce a malých finančních rezervách. Systém daní, dávek a srážek v exekucích znevýhodňuje mladé, chudší a bezdětné domácnosti. „V Česku máme ve srovnání se zbytkem Evropské unie výrazně vyšší daňovou zátěž lidí na zaměstnaneckém poměru s nižšími mzdami a nižší daňové zatížení vysokopříjmových skupin. Daňový systém tak příliš nepomáhá redukci chronické zranitelnosti,“ vysvětluje Prokop.

Selektivita vzdělávacího systému je propojená s chudobou rodin – děti z nižších sociálních vrstev se učí na horších školách, což ovlivňuje jejich kvalitu vzdělávání

Druhý faktor je podle něj psychologický: „Stres spojený s chudobou vede ke snížení kognitivních funkcí – lidé, kteří se tak v této situaci objeví, se nechovají finančně racionálně a nejsou schopni dělat důležitá rozhodnutí.“ Mnoho lidí, kteří by mohli čerpat příspěvek na bydlení, ho tak nečerpá, jelikož je pro jeho získání potřeba vyplnit velké množství složitě se tvářících formulářů.

S čerpáním sociální podpory by mohly pomoci například banky. Česká spořitelna informuje zranitelné klienty o tom, že mají nárok na čerpání příspěvku na bydlení. Ke zvyšování znalosti o možnostech čerpání sociální podpory by mohl přispět i stát. „Řada zemí, která poskytuje příspěvky pro ohrožené domácnosti, tak činí automaticky. Případně se dají žádosti předvyplnit, aby lidé, kteří na to nemají kapacitu a jsou ve stresu, nemuseli všechny formuláře vyplňovat sami,“ uzavírá Prokop.

Index prosperity Česka je společný výzkum datového portálu Evropa v datech a analytického týmu České spořitelny. V dlouhodobém horizontu měří a analyzuje prosperitu Česka a porovnává ji s ostatními evropskými zeměmi. Data čerpá z otevřených zdrojů, jako je Eurostat, OECD, WHO, Světová banka nebo OSN.