Předmanželské smlouvy ve startupech aneb jak si rozdělit podíly, aby to jednou nebolelo, píše Marek Moravec z Nation 1

Marek Moravec, Managing Partner investičního fondu Nation 1

První měsíce startupu provázejí stejné emoce, jako když se zamilujete. Jsou plné entuziasmu, vzájemné důvěry a vidiny šťastné budoucnosti. Proto jen málokdo přemýšlí nad tím, co se stane, když třeba některý zakladatel vážně onemocní nebo ze startupu odejde. Pokládat si takové otázky je náročné, ale důležité. Nemít v nich jasno může být dokonce závažnou překážkou pro rozhodování investora.

Podle Marka Moravce, spoluzakladatele tuzemského investičního fondu Nation 1, je skutečnost, kdy člověk přemýšlí nad firmou z dlouhodobého hlediska, ukázkou, že ji vede profesionál, který to s ní myslí vážně. A v komentáři pro CzechCrunch píše o tom, co mohou ve světě startupů přinést pomyslné „předmanželské smlouvy“ a „rozvody“.

***

Kolik už jste toho přečetli o úspěšných startupech? Příběhy úspěchu jsou důležitou motivací začínajícím podnikatelům. Nicméně hodně nových firem se po romantickém začátku začne potýkat s drsnou realitou. Stavem, který popsal slavný americký podnikatel, venture investor a spoluzakladatel Y Combinatoru Paul Graham jako trough of sorrow, tedy údolí smutku.

Podnikání zkrátka není pro každého. Je proto běžné, že ze startupu lidé odcházejí. Vznikl třeba jako volnočasový projekt a při prvních problémech zakladatelé zjistili, že je snazší mít jistotu v práci než riskovat čas a peníze na něčem, co nemusí vyjít. Může také přijít pohroma jako nedávná pandemie či někdo ze zakladatelů onemocní. Nebo je zkrátka přestane projekt bavit.

Důvodů může být spousta, ale jedno mají společné: pro startup bez dohody mezi zakladateli mohou představovat zásadní problém.

Dead equity neboli mrtvý podíl

Jedna z klíčových diskuzí na začátku mezi spoluzakladateli je o tom, kdo a jak bude přispívat a jak si rozdělí podíly – equity. Tu lze při budování firmy použít na dvě zásadní věci: získání stěžejních pracovníků a dalšího kapitálu skrze investiční kola. Když se však některý z vlastníků startupu přestane podílet na chodu, vzniká takzvaný mrtvý kapitál (dead equity).

Jde o podíl vlastněný někým, kdo za něj firmě nepřináší dále žádnou hodnotu. Dead equity firmu oslabí a představuje pro ni značný hendikep oproti konkurenci, která se s ním nepotýká. Většina začínajících podnikatelů však nemá žádnou vzájemnou dohodu a byznys staví na důvěře, že vše dobře dopadne.

***

O potřebě mít takovou dohodu píše Tomáš Turek, spoluzakladatel a CEO startupu Daytrip, do něhož investoval i Nation 1 a naposledy začátkem roku Pale Fire Capital:

Potřeba „předmanželské smlouvy“ při zakládání startupu dvěma a více spoluzakladateli by se měla vtloukat do hlavy všem začínajícím startupům. S dnešními zkušenosti bych sám býval opatrnější.

Zakladatelé by si měli na začátku rozmyslet, do jakých rolí opravdu potřebují spoluzakladatele a kde je lepší ekvitou spíš šetřit, případně zvolit nějakou formu ESOP (akciový opční program pro zaměstnance). Ideálním stavem je dle mého jeden prodejce/veřejná tvář a jeden technologický odborník (úplně nejlépe v jedné osobě), kdy jeden by měl mít vždy navrch. Zbytek rolí obsadí zaměstnanci a postupný ESOP.

V Daytripu nám pomohl fakt, že dva ze zakladatelů podpořili firmu i prvními penězi, čímž došlo k nerovnoměrné distribuci ekvity, aniž by to někomu přišlo nespravedlivé. Ideální situace pak je, když se na financování dle svých možností podílejí všichni zakladatelé.

Důležitá je i transparentní komunikace s investorem (i potenciálním), který může nabídnout nezaujatý pohled, zkušenosti a možnosti řešení. Například pohrozit zastavením financování, udělat rozumný buy-out od ostatních zakladatelů a podobně. Pokud už dojde ke vzniku dead equity, je potřeba, jako u jiných startupových problémů, rázně jednat a netvářit se, že se nic neděje.

***

Lineární vesting

Zakladatelé s profesionálnějším přístupem takovému problému často předcházejí nastavením lineárního časového „vestovacího“ plánu (vesting schedule) na čtyři roky. Tento časový plán říká, jakou část svého podílu získá vlastník v průběhu činnosti ve firmě. Nemá tedy k dispozici plný podíl hned od začátku, ale musí si jej v průběhu několika let po částech „zasloužit“. Plnou výši pak nabyde až po uplynutí celého rozhodného období.

V Česku je poměrně zvykem stanovit tuto dobu na čtyři roky s jednoletým schodkem (vesting cliff), který označuje minimální odpracovanou dobu pro získání první části podílu.

V čem je taková pojistka důležitá? Kdyby dva zakladatelé měli plný podíl od začátku a například po dvou letech jeden odešel, odnesl by si polovinu hodnoty firmy – a vytvořil tak dead equity. Startup by pro získání jeho náhradníka mohl operovat už jen se zbývající vlastněným podílem, což logicky není výhodné.

Nastartujte svou kariéru

Více na CzechCrunch JobsUkažme si příklad čtyřletého vestingu. Možných scénářů je hodně, nicméně všechny mají ve finále podobný problém. Typická „startup story“ začíná se dvěma zakladateli, kteří si rozdělí firmu 50 : 50, protože to je „fér“.

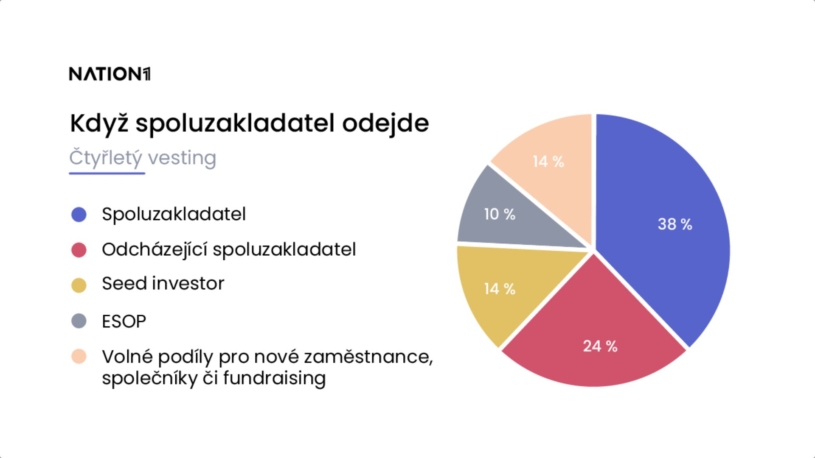

Projekt úspěšně najde svého prvního investora, kterému prodá 14 procent firmy, a navíc vytvoří motivační pool pro klíčové zaměstnance ve výši 10 procent. Nicméně po dvou a půl letech po založení firmy jeden ze spoluzakladatelů odchází. Rozdělení podílů (cap table) bude vypadat takto:

Spoluzakladatel, který se rozhodl skončit, by dostal skrze vesting 24 procent firmy, které tak představují dead equity. Na začátku mohlo takové nastavení vypadat fér, ale nyní už pravděpodobně ne. Zůstávající spoluzakladatel má totiž před sebou nejspíš ještě dalších šest let náročné dřiny.

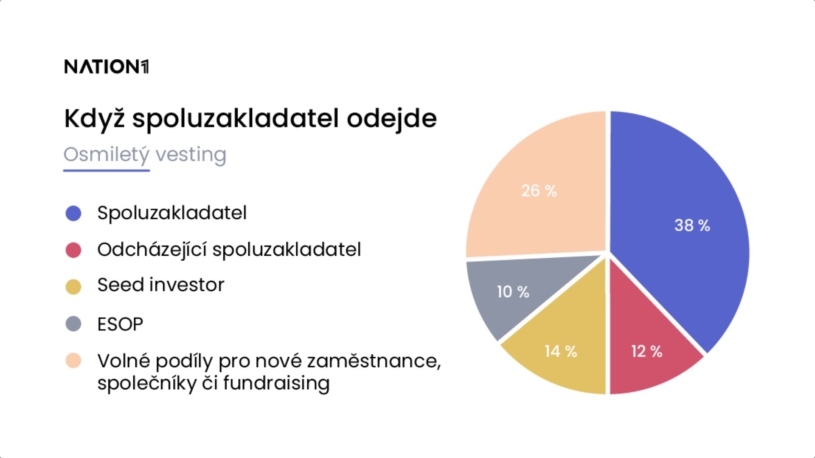

Dead equity má dopad na celou firmu. Představuje totiž náklady příležitosti (opportunity cost), které by startup dokázal zhodnotit i jinak. Pokud by si zakladatelé nastavili například osmiletý vesting, situace by dopadla pro firmu mnohem lépe. Na stole by jí najednou zůstalo volných 26 procent podílu, které by mohla využít pro nalezení nového společníka, klíčových zaměstnanců a další fundraising.

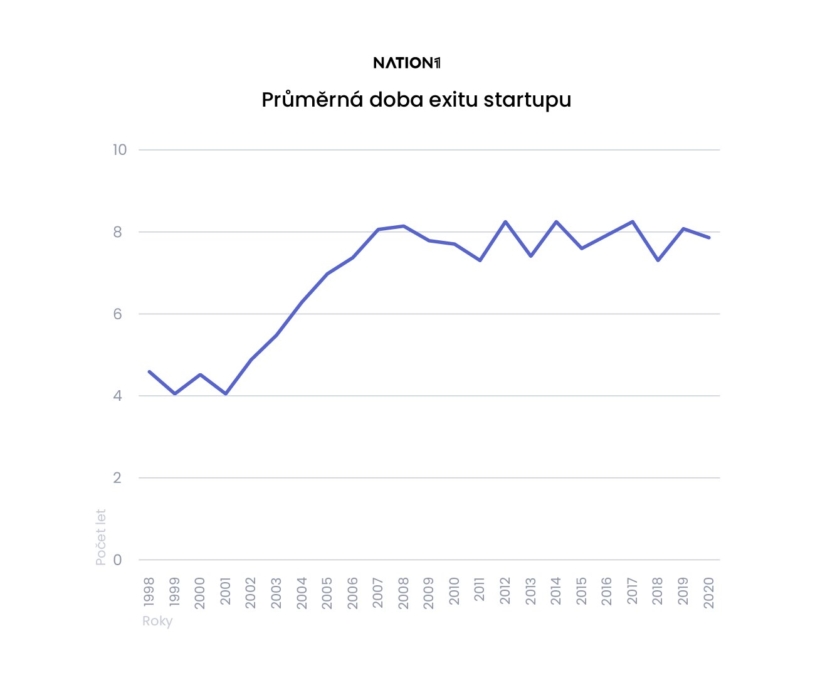

Správně nastavený vestovací plán je pro startup důležitý. Equity by totiž měla vytvářet dlouhodobou motivaci a incentivu. Průměrná doba od startu firmy k jejímu prodeji je dnes někde mezi šesti až osmi lety, čemuž by měl odpovídat i samotný plán na nabývání podílů.

Současně je třeba zohlednit dobu, kdy práce ve startupu začíná nejvíce přispívat k jeho úspěšnému exitu. V mnoha případech to je až po čtyřech letech. Je tedy k zamyšlení, zda v Česku zažitá čtyřletá vesting schedule je vždy ideální.

Vesting postavený na milnících

Předchozí model vestingu předpokládá, že hodnota firmy roste konstantně v čase. To se ale reálně neděje, což ukázala i současná pandemie. Hodně firem bylo zasaženo a muselo získat překlenovací bridge financing, který jim krizi pomáhá přežít. Často se však jednalo o takzvané down rounds, tedy o sníženou valuaci oproti předchozímu kolu. Vyvstává tak otázka, zda není vhodnější nastavit bližší korelaci vesting schedule vůči růstu hodnoty firmy.

Průměrná doba exitu amerických startupů s minimálním venture fundingem 1M USD se pohybuje kolem osmi let

Hodnota startupu roste dle dosažení klíčových milníků, jako je uzavření nového investičního kola, dosažení break-even, dosažení cílových tržeb či dosažení exitu. Tyto milníky tak mohou odemykat jednotlivá procenta z vestovaných podílů. Z předchozího bodu vyplývá, že pouze lineární vesting nemusí sám o sobě být dostačující.

Kombinace lineárního a milestone-based vestingu se vzájemně nevylučuje, naopak přesněji reflektuje životní cyklus startupu.

Reverse & accelerated vesting

Ve spojitosti s vestovacím plánem by zakladatelská dohoda měla myslet i na tzv. reverse vesting, který se týká zakladatelů opouštějících firmu v několika prvních letech, většinou třech až čtyřech od jejího založení. Udává jim povinnost odprodat svůj podíl nebo jeho část zpět firmě obvykle za cenu, která bude výhodnější pro ty, kteří zůstávají. Tím se minimalizuje případná dead equity.

Stejně tak ale může nastat situace, kdy se firmě podaří exit ještě před uplynutím rozhodného období. Pravděpodobně dosáhla úspěchu a zakladatelé si tak zaslouží plně vestované podíly. V takových případech umožňuje accelerated vesting zrychlené připsání podílu, a to nejčastěji na základě jednoho ze dvou druhů nastavení.

V případě single trigger zakladatelé dostávají plně vestovaný podíl již při uzavření transakce, při double trigger je podmínkou jednak uzavření transakce, ale také rozhodnutí nového majitele o tom, zda zakladatelé budou zůstávat ve firmě i nadále.

Budovat firmu na zelené louce je dobrodružná a emocionální jízda. Uvažovat nad takovou spoustou opatření může vyvolávat pocit nedůvěry i obav. Je ale lepší mít ve všem jasno hned od začátku a předejít tak případným potyčkám, které mohou rozjetý startup vážně poškodit. Bylo by nakonec škoda přijít o roky vyčerpávající práce jen proto, že se někomu na začátku nechtělo napsat pár řádků textu navíc.

Malé plánování předem může znamenat rozdíl mezi katastrofickým výsledkem a „pouze“ bolestivým momentem.