Stačí jeden akciový index a do konce života nemusíte nic dělat, říká autor Rozbitého prasátka

Jakub Dvořák je vyznavačem pasivního investování, tedy udržitelné, ale poněkud prosté strategie. Matematika mu však dává za pravdu.

Když se řekne akciové trhy, mnozí si vybaví vyděšené či naopak euforické výrazy pracovníků z Wall Street, strmě stoupající grafy nebo panické výprodeje a krachy firem. Jenže jen takto investování vypadat nemusí. Pokud chcete dlouhodobě vydělat, nejlépe ve skutečnosti uděláte, když si na maniodepresivní prostředí na burzách necháte zcela zajít chuť.

Právě takový princip je základem takzvaného pasivního investování. Jedná se o strategii, kdy se investor nepokouší vybírat akcie ani časovat nejlepší okamžiky na nákup a prodej, ale místo toho dává peníze pravidelně do indexů, které sledují větší část nebo dokonce celý akciový trh. Jakkoliv prostě to může znít, burzovní matematika se v tomto případě nemýlí.

Vyznavačem pasivního investování je i Jakub Dvořák, autor projektu Rozbité prasátko, který se z blogu o finančních tématech rozšířil na podcast a taktéž knihu, jež celou problematiku pasivního investování popisuje do detailu. Představil ji i v Investičním podcastu Vojty Žižky, který si můžete poslechnout níže.

Dvořák je mezi individuálními investory tak trochu úkaz. „Nikdy jsem nepropadl kryptománii. Hodně lidí mi mlátí o hlavu, co že jsem to za investora, když jsem nikdy neměl bitcoin,“ směje se. Možná ještě překvapivější ale je, že nikdy nevlastnil ani žádnou individuální akcii. Všechny své investice směřoval do takzvaných ETF (Exchange-traded funds), tedy na burze obchodovaných fondů. Ty sdružují desítky, stovky, ale i tisíce akcií různých firem a jsou základem pro pasivní investování.

ETF fondů jsou na světě tisíce – některé například cílí na kopírování indexu S&P 500, tedy pěti set největších firem na amerických burzách. Jiné ale třeba na celý segment trhu, zemi, kontinent… Nebo zkrátka vše dohromady.

„Investor s pasivní strategií spoléhá na dlouhodobé investování do širokých akciových nástrojů, které dlouhodobě rostou. Snaží se přitom minimalizovat náklady, ale i svoji obchodní aktivitu. Kupuje si v podstatě část celého trhu a spoléhá, že třeba za třicet let bude výše, než je dnes,“ vysvětluje Dvořák.

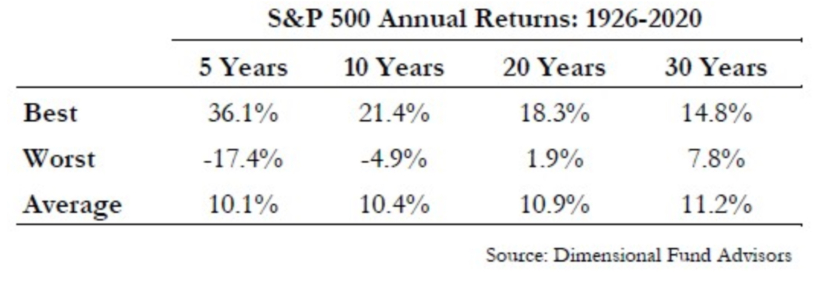

Logická otázka by mohla znít, jak víme, že budou trhy za třicet let výše než teď. Cynik by na to mohl říct, že pokud nebudou, nějaké investice budou tou dobou všem už stejně fuk. Historie nicméně přináší jednoznačnou statistiku.Pokud investor kdykoliv za posledních sto let strávil alespoň dvacet let tím, že investoval jen do do indexu S&P 500, nemohl ve výsledku nikdy prodělat. Naopak kdyby zůstal na zainvestovaný v témže indexu jen pět let, mohl sice zhodnotit své investice nejvíce o 36,1 procenta, ale také naopak přijít o 17,4 procenta. Nejistota při pětiletém horizontu je tedy výrazně větší, při dvou dekádách prakticky mizí.

Nastartujte svou kariéru

Více na CzechCrunch JobsPochopitelně jednociferné roční návratnosti nemusí být pro mnoho investorů kdovíjak atraktivní a mohou se tak pokoušet více aktivně obchodovat a zkoušet časovat trh. Nicméně i tady nabízí burzovní historie drsná čísla.

Banka J.P. Morgan například spočítala, co se stane s penězi investora, který aktivně kupuje a prodává a ke své smůle propásne několik dní s nejlepším výdělkem. Pokud by od roku 1998 do roku 2020 propásl jen dvacet nejlepších dní, jeho profit se dostane na nulu. Kolega, co mezitím nechá pasivně peníze ležet v indexu S&P 500, vydělá 5,62 procenta ročně.

„Nedaří se dlouhodobě průměrným investorům a už vůbec se nedaří aktivně spravovaným fondům. Ani profesionálům. I oni dlouhodobě většinou zaostávají za indexy,“ popisuje autor Rozbitého prasátka. Data mu i v tomto případě dávají za pravdu. Průměrný investor podle J.P. Morgan v letech 2002 až 2021 vydělal 3,6 procenta ročně, čímž zůstává daleko za realitními fondy, dluhopisy i třeba S&P 500.

Pokud člověk nehledá rychlý a riskantní výdělek, nevyplatí se nejspíš ani pečlivě vybírat jednotlivé akcie. Z burz totiž mizí firmy častěji, než si možná mnozí připouštějí. A šance, že si vyberete vítěznou, je velmi malá. Polovina všech firem, které v jakýkoliv rok vstoupí na burzu, z ní zase zmizí během 10,5 roku. Výhoda ETF naopak je, že jeho provozovatel jej zpravidla sám očistí od špatných firem a investora tak nemusí individuální krachy příliš trápit.

Strategie pasivního investování má ale i jednu očividnou nevýhodu. „Je to prostě nuda. Stačí vám jeden index a vlastně do konce života nemusíte nic dělat. Já sám investováním strávím tak dvě minuty měsíčně,“ popisuje Dvořák a zmiňuje i svůj oblíbený ETF fond iShares MSCI World. Jedná se o jeden z fondů obsahující tisíce firem z celého světa, přičemž za posledních deset let činí jeho roční návratnost přes devět procent. Sám nakupuje přes platformu Degiro, ale na některá ETF lze využít i platformy jako české Portu.

Pasivní investování nicméně může fungovat zejména pro ty střadatele, kteří mají před sebou investiční horizont dlouhý několik desítek let. I tak má ale strategie svá rizika – je třeba dát pozor třeba na poplatky každého fondu. I jen pár desetin procent rozdílu může v dlouhodobém horizontu a absolutních číslech znamenat velké zisky, o které investor přijde. Seznam těch nejlepších ETF a informace o tom, jak si sestavit konkrétní portfolio včetně celého rozhovoru s autorem Rozbitého prasátka, naleznete na Patreonu Vojty Žižky.