Tomáš Milar chystá banku pro startupy. Otevře na dvou kontinentech naráz, ale nebude mít ani jednu pobočku

V jednu chvíli, na místech vzdálených od sebe zhruba dvanáct a půl tisíce kilometrů, se brzy otevře zvláštní banka. Přesněji neobanka. Instituce bez jediné pobočky bude mít dvě sídla – v USA a Hongkongu. Bude se zaměřovat na startupy a jejich specifické potřeby. Své služby hodlá opírat o moderní technologie. A během zhruba tří měsíců odteď ji spustí Čech Tomáš Milar.

Projekt Cheqly startuje s jedním a půl milionem dolarů, tedy v přepočtu s téměř třiatřiceti miliony korun, které získal od investorů. Jsou jimi dvě americké banky, které se zaměřují na fintech, a soukromý investor, se kterým už Milar spolupracoval na svých předešlých projektech.

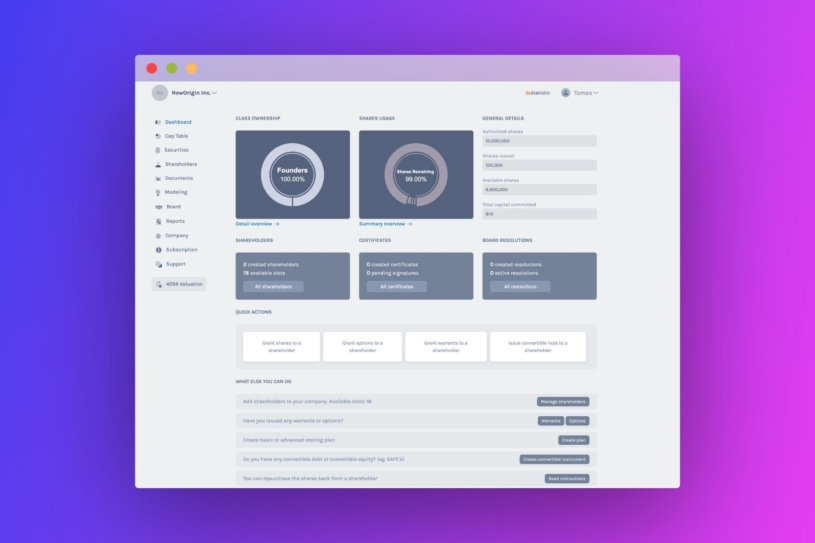

Částka, která na tak obrovský projekt nijak závratně vysoce nepůsobí, bohatě stačí. Milar totiž těží z předchozího úspěšného projektu Eqvista. Ten – velmi zjednodušeně řečeno – zajišťuje distribuci akcií firem především směrem k zaměstnancům, investorům a zakladatelům. A řeší finanční záležitosti, které vychází ze specifických potřeb rychle rostoucích firem.

Složitě znějící systém je pro firmy tahákem. Eqvista pracuje pro víc než patnáct tisíc klientů včetně několika jednorožců, kterým spravuje aktiva v hodnotě přes dvě miliardy dolarů. A teď svůj nový projekt může Milar stavět právě na nich. „Chceme být banka pro startupy,“ shrnuje s tím, že tuto myšlenku má v hlavě od roku 2014. „Budeme otevírat firemní účty. Pomáhat zakládat firmy. Nebo řešit jejich valuaci,“ říká.

Věcí, které se dají vylepšit, je strašně moc

Takzvané neobanky (jako ta, kterou chce Milar vytvořit) fungují přímo s klientem, bez poboček a online. Opírají se o mobilní aplikace a celkově stojí na technologiích, což jim umožňuje v porovnání s klasickými bankovními domy obvykle flexibilnější služby, ale také mít díky neexistujícím fyzickým prostorům nebo bankomatům nižší náklady na spuštění i samotný provoz.

Stejně jako klasická banka ale musí získat licenci – v případě Cheqly to znamenalo vytvořit dokument o dvou tisících stranách, jehož zhotovení s postupnými požadavky regulátorů narostlo na rok a čtvrt. I na něm začal od konce roku 2020 postupně pracovat tým, který si Milar posbíral z vlastních předchozích i aktuálních projektů. Dnes je to třicítka lidí.

„I když jsme neobanka, musíme se vesměs připravovat tak, jako bychom byli klasická banka. Veškeré procesy z tohoto pohledu totiž máme nastavené stejně. Od pravidel proti praní špinavých peněz, monitorování transakcí po případné prověrky společností, takzvané due dilligence,“ popisuje Milar.

Zároveň ale zdůrazňuje, že tady podobnost končí. „Dneska ví banka o firmách strašně moc, dá se nad nimi postavit řada dalších produktů. Pokud se dnes jako majitel firmy přihlásím do firemního účtu, vidím jen zůstatek. A to je vše. Banky nedokázaly pochopit, že je možné zažádat o další finanční licence. Například směňování firemních akcií, kde si můžou brát poplatek, mnohem efektivněji půjčovat peníze… Věcí, které se dají vylepšit, je strašně moc,“ vypočítává Milar.

Evropa je třetí na řadě

Pokud vše půjde dál podle optimistického plánu, neobanku Milar na obou plánovaných místech otevře během zhruba tří měsíců. Nejdřív v rámci takzvaného soft launche (spuštění pro vybrané zákazníky) ve Spojených státech a Hongkongu zároveň. Milar a jeho tým hodlají nové služby nabídnout těm, které si vytipují uvnitř Eqvisty.

Nastartujte svou kariéru

Více na CzechCrunch JobsNeobanka těží z toho, že služby může poskytovat po internetu, zastoupení proto slouží k tomu, aby dosáhla na firmy, které mají na daných místech samy svou pobočku. Například pro české startupy se sídlem výhradně v tuzemsku tak zatím služby Cheqly přístupné nebudou. Jakmile se tu ale firma uchytí, třetí na řadě je Evropa. „Myslím, že se tam dostaneme do dvou let. Trvat bude hlavně schvalování,“ říká Milar.

Cheqly umožní distribuovat akcie, poskytne prostředí pro jejich splácení i třeba výkup akcionáři. Rozšíří možnosti toho, jaké platební procesy v návaznosti na bankovní účet půjdou uskutečnit. Nebo nabídne speciální analytické účty i firemní podúčty.

Další služby budou souviset s týmem odborníků, kteří budou schopni oficiálně ohodnotit firmu. To je potřeba třeba při vydávání akcií nebo při dalších specifických momentech. Nebo třeba rychle schválit úvěr. Už teď sestavený tým dokáže mimo jiné zpracovat 100 valuací firem měsíčně.

Společnosti tu najdou i poradenství. „Ale automatizované. Založené na softwaru, na správě majetku firmy, což jsou většinou peníze na účtě a akcie,“ vysvětluje Milar. Automatizovaně lze podle něj snadno a rychle posuzovat i půjčky.

„Na to jsou přeci metriky, třeba životnost klientů, takzvaný churn. Banky tyto metriky vůbec nepoužívají. Risk management je postavený na úplně jiných principech a hodnotách, které byly postaveny před desítkami let. Tak například nyní se výkonnost klientů může hodnotit třeba i jen pomocí toho, jaká je relevantní návštěvnost přes Google Analytics,“ popisuje.

S více službami podle Milara roste i rozsah prostoru, kde na takových službách vydělat. Tam, kde neobanka ušetří náklady firmám, i tam, kde přijde s vlastními produkty. V Cheqly chtějí dělat obojí – a dál rozšiřovat své služby. Aby mohli financovat půjčky svých klientů, hodlá se Milar spojit s dalšími investory. „Raisujeme kolem až deseti milionů dolarů. Uvidíme, jak to půjde,“ říká.