Startup investice: Úvod do term sheetů

Posledních pět let zažíváme boom v seed investicích. V Severní Americe dnes seed fondy představují 67 % všech VC fondů , oproti 33 % v roce 2008. Region CEE se nijak neliší: Podle European Private Equity and Venture Capital Association vzrostl počet seed investic za poslední čtyři roky 19krát. I když uvážíme, že údaje EVCA nejsou plně obsáhlé, neboť mnoho seed investic není vůbec oznámeno nebo za nimi nestojí členové EVCA, přesto dokreslují to, co se snažím sdělit.

Ruku v ruce s nárůstem seed investic se přirozeně zvyšuje i počet vydaných term sheetů všem možným startupům v rané fázi. Většina z nich, a to především v CEE, je vydána prvozakladatelům, kteří term sheet nikdy předtím neviděli. Není proto překvapením, že mnoho podnikatelů žádá o pomoc nebo o revizi term sheetu od jiného investora. To mě staví do nepříjemné situace, vzhledem k tomu, že nechci kritizovat term sheet někoho jiného. Proto jsem se rozhodl věnovat pár příspěvků tomuto tématu, s cílem vytvořit průvodce, který vysvětlí všechny standardní podmínky v běžném term sheetu.

Co je to term sheet

Předtím, než se pustíme do jednotlivých podmínek, je nutné porozumět tomu, co to vlastně je term sheet: Nezávazný souhrn klíčových podmínek navrhované transakce. Obvykle obsahuje pouze dvě závazná ustanovení: Exkluzivitu a důvěrnost.

Klauzule důvěrnosti omezuje množství informací, které může podnikatel sdílet s někým jiným, kromě investorů navrhujících term sheet. V podstatě jakmile podepíšete term sheet, už byste jeho podmínky neměli sdílet s nikým, kdo tento term sheet nepodepsal. Zatímco toto ustanovení se stává platným poté, co je term sheet podepsán (stejně tak jako exkluzivita), je důležité nakládat s informacemi citlivě i před podepsáním. Svého potenciálního investora příliš nepotěšíte, pokud jeho term sheet přepošlete jiným investorům s cílem získat lepší nabídku.

Exkluzivita zabraňuje podnikateli jednat po určitou dobu s jinými investory. V Credu se tato doba pohybuje mezi 45 a 90 dny od podepsání term sheetu (očekávaná doba pro uzavření transakce). Cílem podmínky exkluzivity, podobně jako důvěrnosti, je zajistit, že podnikatel nepoužije podepsaný term sheet jako nástroj pro vyjednávání a přilákání více investorů / lepších podmínek. Pokud se transakce neuskuteční v dohodnutém časovém rámci, může podnikatel pokračovat v jednání s jinými investory.

Proč přílišné zaměření na valuaci může poškodit váš startup

Začněme diskuzi o tom, co mnoho podnikatelů považuje za nejdůležitější: Valuaci. Valuacím a velikosti investic jsem již věnoval celý jeden příspěvek. Tento text je o struktuře, nikoli o číslech.

Souhlasím s tím, že valuace je velmi důležitá. Zároveň si však myslím, že mnoho podnikatelů (především prvozakladatelů) klade až přílišný důraz na její důležitost, což s sebou nese jistá rizika.

1. Za prvé, je možné, že se nedomluvíte s fondem, který preferujete. Zvolit si fond, který poskytuje nejlepší valuaci může přinést krátkodobé zisky, ale dlouhodobě na tom můžete tratit. Fond, který konkuruje pouze valuací, tím nepřímo říká, že vám nemůže příliš přidat na hodnotě. Výběr správného partnera, kterému budete věřit, a který dokáže otevřít dveře k zákazníkům a partnerům, opravdu může nastartovat vaši společnost. I když by to znamenalo menší snížení současné valuace, výsledkem může být dlouhodobě mnohem hodnotnější startup. Už jsem viděl příliš mnoho startupů, které pohořely na tom, že si vybraly špatného investora.

2. Za druhé, vysoká seed valuace nastavuje vysoká očekávání pro další kola. Vysoká očekávání o valuaci ale snižují šanci, že najdete investora, který bude ochotný za takových podmínek do firmy vstoupit. Řekněme, že chcete získat během seed kola valuaci 3MM EUR a předpokládáte, že se ta valuace ztrojnásobí nebo zečtyřnásobí v Series A, abyste byli pro investory dostatečně atraktivní. Víte, kolik společností v CEE získalo při Series A valuaci 10 MM EUR nebo vyšší? Hrstka. Nechtěli byste radši mít v Series A valuaci 5 MM EUR, pokud by bylo mnohem pravděpodobnější, že byste to kolo opravdu naraisovali? Čísla, která jsem použil, jsou pouze ilustrační, i když velmi věřím tomu, že je pravděpodobnější, že získáte peníze v následujících kolech (tedyjakmile dosáhnete produkt/market fit), pokud nebudete v raných fázích tolik tlačit na valuaci.

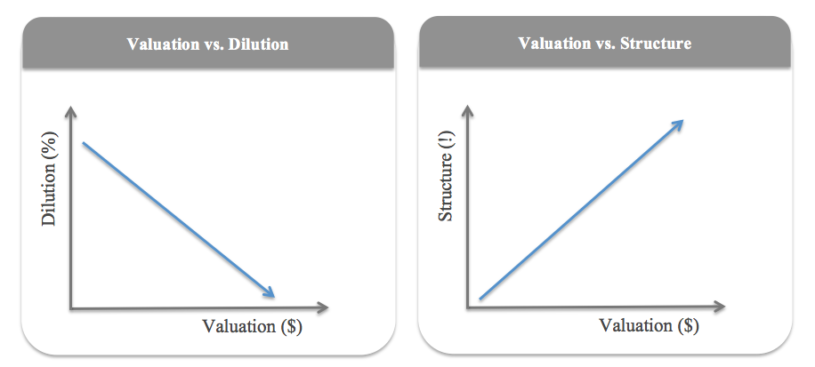

3. Třetí a nejdůležitější bod, který bych chtěl zmínit, je struktura: Čím více se soustředíte na valuaci, tím více bude chtít investor zahrnout do term sheetu jiné, přísnější podmínky. Pro ilustraci jsem si od Jamieho McGurka vypůjčil jednoduchý diagram.

Tyto podmínky a výsledná složitá struktura mohou být pro váš startup mnohdy škodlivější než nižší valuace. Pro vás, jako prvozakladatele, bude velmi obtížné projít složitým term sheetem a identifikovat, jaký dopad budou mít tyto podmínky na váš startup. A to je přesně to, o co se v tomto malém průvodci budu snažit: vysvětlit zakladatelům každou z těchto podmínek a důsledky, jaké mohou mít pro startup.

Příští příspěvek vysvětlí strukturu a základní podmínky konvertibilních půjček a následující dva se zaměří na všechny podmínky, se kterými se můžete potkat v term sheetu běžnějšího „equity“ kola.

foto: pinkpurse/Flickr