Pavel Novák ze Zonky: Půjčili jsme už přes 4 miliardy korun. Chceme naučit Čechy investovat

Lidé lidem. S tímto mottem začala před třemi lety firma Zonky prokopávat v České republice tzv. P2P půjčky, kdy si lidé půjčují peníze mezi sebou a nepotřebují k tomu banky. Zonky přivedlo původně na svět startupové studio Creative Dock, ale od začátku měl vše pod taktovkou český Home Credit, který na půjčkovém trhu viděl příležitost. Dnes je už ze Zonky samostatná firma, která za tři roky zprostředkovala úvěry za více než 4 miliardy korun a v dalších letech hodlá mohutně růst.

Šéf Zonky Pavel Novák přišel do firmy loni na jaře z ruské sítě prodejen elektroniky Eldorado, kterou úspěšně prodala investiční skupina PPF nejbohatšího Čecha Petra Kellnera. Právě pod PPF, stejně jako celý Home Credit, Zonky spadá a nebýt stovek milionů korun, které od začátku do mladého fintechu napumpovalo, Zonky by zřejmě vůbec nefungovalo.

Vysoké investice do technologií a marketingu byly podle Pavla Nováka naprostou nezbytností, aby se dokázal vůbec celý segment P2P půjček v Česku prokopat a dostat mezi lidi. Dnes má jeho firma napočítané, že by měla za dva roky začít vydělávat, a možná ještě dříve, než k tomu dojde, bude chtít také expandovat. Ambice PPF jsou globální, a tak jsme se na všechny plány i to, jak se Zonky aktuálně daří, ptali v našem velkém rozhovoru právě Pavla Nováka.

Zonky je dnes na trhu více než tři roky. Vy v jeho vedení sice nejste od začátku, ale co jste se o českém trhu za tu dobu naučili?

V rámci skupiny PPF jsme první P2P služba, a tak se v Čechách učíme, jak P2P dělat. Před třemi lety jsme přišli v podstatě s experimentem v online půjčování lidé lidem a dnes jsme jediná velká česká firma, která to u nás dělá. Z hlediska skupiny jsme se naučili online úvěrování (lending) a Zonky je první firma ve skupině, která je plně onlinová. Nemáme jedinou pobočku, máme málo zaměstnanců, a proto si můžeme dovolit sebevědomě říkat, že jsme levnější než banky, protože nemáme tak vysoké náklady.

Princip P2P platforem je, že se mezi sebou půjčují lidé a vynechávají se z celého kolečka banky. Jak se vám zatím daří s konkurencí bojovat?

Využíváme toho, že české banky nemají prostor a schopnost rychle reagovat na změny, které se v posledních letech dějí. Všechno je najednou digitální a online a banky samozřejmě proklamují, že také jdou do onlinu, ale já je znám – nikdy to pro ně nebude hlavní focus, protože velká většina jejich objemů bude z offlinu. My máme výhodu, že nic jiného než online nemáme a že jsme zároveň všechno postavili na zelené louce, takže můžeme rychleji reagovat. Troufnu si říct, že dnes jsme pro nové klienty nejjednodušší, nejrychlejší a efektivní hotovostní úvěr, který na onlinovém trhu můžete mít.

Omezuje vás nějak, že je na trhu plno levných peněz a i banky, s nimiž soupeříte, mají často velmi nízké úroky?

Říkáte to správně. Na trhu je spousta levných peněz, nicméně když chcete své peníze nějak zhodnotit, tak tím, že jsou levné, to dost dobře a zároveň jednoduše nejde. Na spořicích účtech je nula a ostatní instrumenty jsou buď složité, nebo na ně potřebujete miliony korun, aby to dávalo smysl. Na investorské straně je u Zonky výhoda, že můžete své peníze zhodnocovat za 5 až 7 procent, ne za nula, a zároveň nepotřebujete miliony, protože se dá investovat už od 200 korun. Klientům zase říkáme, že pokud chtějí o půjčku zažádat online, z pohodlí gauče a nechtějí chodit do žádné banky, tak je pro ně Zonky nejvýhodnější volba.

Kdo je váš typický zákazník?

Jsou to mladí lidé, kteří chtějí používat digitální prostředí pro řešení životní situace, jako je půjčka. Zároveň to ale nejsou lidé zcela bez zkušeností. Více než 40 procent našich zákazníků již má hypotéku, takže určitou zkušenost mají. Navíc obsluhujeme jen klienty, kteří jsou zároveň obsluhováni bankami, a kdyby chtěli, mohou dostat půjčku i tam. Neumíme obsluhovat lidi, kteří jsou odmítání bankami, to není náš segment.

Vaším největším konkurentem jsou tedy banky, kterým chcete sebrat klienty?

Říkáme to jednoduše: Nemáte rádi banky? Přijde vám, že jsou předražené? Zkuste Zonky. Jsme ta první alternativa, pokud nechcete do banky. Chtěli bychom nicméně dosáhnout na to, aby lidé šli do Zonky jako první. Když si dnes volám taxi, první volba je Uber. I my se chceme stát z alternativy první volbou. Průzkumy nám dnes ukazují, že na to, jak jsme mladá firma, jsme již nyní velmi vysoko. V žebříčku nejuvažovanějších institucí pro hotovostní úvěr jsme třetí, před námi jsou jen dvě velké banky a za námi pak všichni ostatní. Alternativa se postupně stává první volbou a to je náš cíl.

Co je pro vás dnes z pohledu konkurenčního boje a dalšího růstu nejdůležitější? Často se v rámci sdílené ekonomiky řeší například důvěryhodnost, což je obzvlášť ve finančním světě citlivé.

Jsou to dvě věci. První je odstraňování bariér. Jedna z nich je rozhodně důvěryhodnost, která je daná věkem služby. Zonky je sice mladá firma, ale zároveň jsme součástí PPF, největší investiční skupiny ve střední Evropě, která pochází z Česka, a to je záruka důvěryhodnosti. Bariéra může být také v tom, že nemáme pobočky, ale to neumíme změnit, jsme online služba a jiní nebudeme. Lidé také říkají, že se nechtějí svěřovat se svým příběhem, protože jsme od začátku říkali, že příběh je důležitý, ale dnes už svůj příběh žadatel o půjčku sdílet nemusí.

A ta druhá důležitá věc je jaká?

Možná ještě důležitější než odstraňování bariér je DNA naší firmy, a to je investování do technologií. Využíváme technologie, aby je klienti skutečně pocítili a budou nadšení z toho, jak jim pomáhají. Když dnes víme, že díky technologii můžeme být schopní náš proces žádosti o půjčku zkrátit z 15 kroků na 7, a zároveň víme, že průměr všech ostatních bank je třeba 30 kroků, tak to uděláme.

Zrovna minulý týden jsem hrdě tweetoval, že právě spouštíme nový model, který zkrátí čas od žádosti do přijetí peněz o tři dny. Zaprvé klient už nečeká, až se půjčka zainvestuje, ale peníze dostane ihned od nás, a investoři se skládají až poté. Nově také máme účty už ve třech bankách a posouváme se dál.

V @zonky_cz prave spoustime novy model, ktery zkrati cas zadost-penize o 3 dny. Zaprve klient uz neceka, az se pujcka zainvestuje, ale penize dostane ihned od nas a investori se skladaji az pote. A take mame ucty uz ve trech bankach a rolujeme dal! Takze bez cekani na prevod!

— Pavel Novak (@PavelN_CZ) 15. října 2018

Díky technologiím, internetu a mobilům je dnes možné půjčit si nebo investovat nesmírně snadné. Jsou si dnes nejen vaši zákazníci vědomi všech rizik s tím spojených?

Vnímáme to a je to pro nás také velmi důležité téma. Podnikáme v této oblasti dvě hlavní činnosti. První věc je, že naší službu z hlediska úvěrů stavíme úplně jinak než všichni ostatní světoví hráči. Nenabízíme vysoké výnosy za vysoké riziko, přestože by to bylo jednodušší prodávat, ale víme, že by to nebylo dlouhodobě udržitelné. Jdeme proti proudu, jsme levnější než banky, zároveň máme nejnižší riziko, které jsme schopni na trhu byznysově protlačit, což znamená, že pro investory neslibujeme tak vysoké výnosy. Snažíme se je tím ale chránit, než abychom jim kreslili vzdušné zámky, protože víme, že to nakonec nemusí vždy klapnout.

V tomto případě jde vlastně o samotný princip, jak službu stavíte. Co je ta druhá činnost, kterou v této oblasti děláte?

Je to nikdy nekončící vzdělávání. V létě jsme s naším karavanem objížděli česká města a učili lidi investovat. Vysvětlovali jsme, jakým způsobem se dnes dá investovat, co je potřeba dodržovat, jak správně diverzifikovat své investice, kolik procent svého kapitálu investovat a jaká jsou vlastně rizika. Ukazovali jsme lidem všechny možné alternativy, aby pochopili, že každá investice znamená riziko. Zároveň každý měsíc rozesíláme našim investorům newsletter, v němž poukazujeme na chyby v jejich portfolio a radíme, co by mohli změnit. Typický příklad je, že mají zainvestováno jen do deseti půjček, což je málo. Svou investici musí rozložit třeba mezi 100 až 200 půjček, aby fungovala statistika a riziko bylo řiditelné.

Když jste objížděli republiku, co jste se o Češích naučili?

Osm z deseti lidí nám na otázku, jestli investují, odpovědělo, že ne, a když jsme se ptali na důvody, tak prý proto, že nejsou miliardáři. Češi si stále myslí, že investuje jen horních deset tisíc, ale tak to není. Na Zonky můžete investovat už od 200 korun, ale bezpečně alespoň od 20 tisíc, abyste si mohl investici rozložit alespoň mezi 100 půjček. Navíc investujete do něčeho, čemu rozumíte. Když jde o půjčku, výnosem jsou úroky. S tím má každý zkušenost, rozumí tomu, než když investujete do komodit, akcií, nebo dluhopisů, to není tak snadno představitelné. Smyslem Zonky je naučit Čechy investovat.

Kolik se již na Zonky na půjčkách protočilo korun?

Přes 4,2 miliardy korun. Měsíčně přibývá kolem 250 až 300 milionů korun. Očekáváme, že brzy překročíme metu půl miliardy měsíčně. Co se týče počtu půjček, pohybujeme se nyní kolem 2 tisíc půjček měsíčně, ve vysoké sezoně se pak blížíme dvojnásobku, což předpokládáme, že bude teď v listopadu. Celkem máme na Zonky 50 tisíc klientů, z nichž jsou polovina investoři a polovina ti, co mají půjčku.

Je pro vás to rozložení zákazníků půl na půl optimální?

Pochopitelně bychom chtěli, aby obě skupiny rostly rovnoměrně, protože jedna strana nemůže fungovat bez druhé, ale z hlediska objemu je investorů méně, než bychom potřebovali, protože půjčky, které poskytujeme, jsou vcelku vysoké. Průměrný úvěr na Zonky je 150 tisíc korun a současný počet investorů nestačí na jejich kompletní pokrytí. Proto nám pomáhá institucionální investor, který do půjček dodává potřebnou likviditu.

Přestože jde o poměrně velkou sumu, je Zonky nadále ve ztrátě. Masivně investujete především do reklamy a celkového růstu. Zmiňuji to, protože mě zajímá, zda jde podle vás dnes vybudovat podobná P2P úvěrová platforma bez velkého hráče v zádech? Zonky má za sebou Home Credit, který ho mohutně podporuje.

Podle mě to nejde. Trh je v tomto segmentu saturován, a tak takovou službu nevybudujete bez značky a značku nevybudujete bez investic do marketingu. Zároveň jsme platforma postavená na technologiích a ty jsou také obecně drahá věc. Když tyto dva náklady sečtete, tak dostanete určitou roční investici, a když ji porovnáte s maržemi, které potřebujete, aby se náklady pokrátily s výnosy, tak se dostanete na návratnost někde mezi třemi až pěti lety. Z toho jednoduše vychází, že to tři roky musí někdo dotovat. Náklady jsou tak velké, že bez velkého hráče to prostě nejde.

Do černých čísel se chcete dostat poprvé v roce 2020, což má být ve chvíli, kdy měsíčně půjčíte miliardu korun. Jak jste na tom?

Letos v listopadu budeme zhruba na polovině a věříme, že v roce 2020 dokážeme půjčovat miliardu korun každý měsíc, nikoliv jen v nejsilnějších měsících. Tehdy se poprvé dostaneme do černých čísel, což by se mělo stát v listopadu 2020. Podle našich odhadů a dosavadního vývoje je ten plán realistický.

Zároveň jste za 3 tři roky dosáhli zhruba na 3 procenta spotřebitelského trhu. Jde se za další dva roky třikrát zvětšit, jak to plánujete?

Z hlediska objemu půjček jsme byli v červenci lehce nad 3 procenty trhu a postupně nám podíl roste. Z hlediska celkové bilance je to pochopitelně méně, někde kolem 1,5 procenta, ale toto číslo poroste, jak bude služba stárnout a zvětšovat se její portfolio. Dnes jsme v oblasti úvěrů na velikosti menší banky a náš cíl je mít v roce 2020 deset procent trhu, což už odpovídá středně velké bance.

Když toho plánovaného cíle dosáhnete, co se pak se Zonky stane?

Ze Zonky se stane platforma, která teprve začne vydělávat a tedy splácet obrovskou investici, která do ní byla vložena. Dlouhodobým cílem skupiny je, aby se ze Zonky stal světový hráč. Nejdůležitější pro nás zůstanou uživatelská zkušenost, technologický leadership a kvalita brandu, ale zároveň věříme tomu, že se ze Zonky.cz stane Zonky.com a rozšíříme se do dalších zemí. Nevylučuji, že se do expanze pustíme ještě před tím, než se překlopíme do zisku, ale je za tím poměrně dost přípravných prací, takže zatím nevíme, jak dlouho nám to bude trvat.

Budete se při expanzi dívat na to, kde již fungují nějaké jiné firmy ze skupiny PPF?

Samozřejmě o tom přemýšlíme, ale rozhodně to pro nás nebude jediným kritériem. Chápeme výhody, kdybychom šli do země, kde už jiná firma ze skupiny je, ale zároveň vnímáme výhody, když půjdeme na Západ, protože náš model je postavený na onlinu a digitální zkušenosti uživatelů. Zatím ale skutečně nemáme jasno, na jaký trh vyrazíme, byť moje chápání je, že bychom šli rádi i na jiné než východní trhy.

Jak to vlastně vypadá s globální konkurencí?

Existují velcí hráči ve Velké Británii nebo Spojených státech jako Funding Circle, Zopa nebo LendingClub, jsou hráči v Německu, takže bychom rozhodně nebyli jediní. Na druhou stranu se snažíme, aby Zonky bylo jiné, ať už tím, že se zaměřujeme na nízkorizikovou populaci a jsme spíše konkurentem pro banky než nebankovní splátkové firmy, nebo naším důrazem na zákaznickou zkušenost a také komunitu, která kolem Zonky vzniká. Důležitá je pro nás i dlouhodobá udržitelnost, což jsou všechno aspekty, které ne všichni zahraniční hráči mají a řeší.

Přirovnal bych to ke vzniku Air Bank (také patří do skupiny PPF – pozn. red.) v Česku před sedmi lety, která byla na první pohled jen další banka, ale důraz na uživatelskou zkušenost byl tak jiný, že má dnes Air Bank 10 procent trhu a je vnímaná úplně jinak než ostatní banky, přestože nabízí podobné služby. Něco podobného chceme dokázat i v segmentu P2P.

V tom je paradoxní, že si právě s Air Bank částečně konkurujete, protože oba poskytujete půjčky. Jak se na to díváte?

Postoj skupiny je takový, že jestli má P2P konkurovat bankám, pak je lepší být připraven. A tak si skupina postavila Zonky.

V prvním roce fungování (2016) jste měli tržby 10 milionů korun a ztrátu 62 milionů korun. Loni jste prodělali téměř pětkrát tolik (272 milionů korun), a mateřský Home Credit do vás měl letos investovat dalších 142 milionů korun. Jak to vypadá se ztrátou v letošním roce?

Ztráta letos bude plánovaně ještě vyšší než loni, a to z jednoduchého důvodu. Ztrojnásobili jsme investice do IT, zvýšili jsme investice do marketingu a také je to typem našeho byznysu. Když dnes půjčíme peníze, tak poplatky od investorů dostáváme průběžně v následujících letech v malých splátkách. Vrací se nám tedy poplatky ne z toho, kolik půjčíme, ale z toho, co už máme půjčeno. Letošní ztráta bude ještě vyšší než loňská. V roce 2020 bychom se měli v jednom měsíci dostat do plusu. Prvním celým černým rokem bude rok 2021.

Už jsme řešili, kdo je váš typický zákazník. Kdo je váš typický investor? Kolik dnes průměrný investor rozpůjčuje na Zonky peněz?

Zatím dovolujeme investovat jen fyzickým osobám, ale do budoucna se to může změnit. Naši investoři se dělí na dva typy. První jsou lidé, které to prostě baví, mají to jako součást zábavy a investují takové peníze, které pro ně nepředstavují zásadní část kapitálu, zpravidla je to třeba 5 procent. Nicméně rádi čtou příběhy. Druhá skupina pak jsou lidé, kteří investují třeba 10 až 15 procent svého kapitálu, příběhy nečtou, staví si své portfolio analyticky a vybírají si ratingy tak, aby odpovídaly jejich rizikové chuti.

Půjčky na Zonky nejsou nijak zajištěné, proto představují poměrně velké riziko. Kolik jich lidé nesplatí?

Dnes je to velmi malé procento. Na Zonky téměř 98 procent lidí nebylo nikdy více jak jednu splátku po splatnosti. A ze zbylých dvou procent se polovina okamžitě vyléčí. Jen jedno procento se dostává do problémů se splácením. Všechna tato čísla máme pro investory otevřena na webu a každý měsíc je aktualizujeme.

Počítám, že to jedno procento nesplacených půjček je pro vás vcelku ideální stav?

Tak to řídíme, aby to bylo jedno procento. Souvisí to s nastavením risku a také s tím, že z více než 4 miliard jsme 3,5 miliardy korun půjčili za posledních šestnáct měsíců, takže je většina půjček ve svém začátku. Těmito čísly se tak budeme moci pořádně chlubit až za tři roky, kdy bude vidět, že máme model nastavený správně. My už to ale víme dnes.

Lidé půjčují lidem, to je hlavní princip, a Zonky má být jen zprostředkovatel. Mnoho úvěrů ale financujete i vy sami. Do některých větších úvěrů Zonky vkládá klidně několik stovek tisíc. Proč? Nedaří se vám najít dostatek větších investorů?

Obecně P2P nejde dělat bez takzvaného market makera. To je vždy jeden nebo více institucionálních investorů. Například LendingClub má privátních investorů asi jen 5 procent, zbytek tvoří různé fondy a investiční banky. Je to zkušenost z celého světa. My bychom se chtěli z dnešního poměru, kdy je 30 procent privátních investorů a 70 procent institucionálních investorů, dostat na půl na půl.

Chápeme dnes některé bariéry, proč k nám velcí privátní investoři nechtějí, protože pro stovky tisíc nebo miliony korun nemusí být naše platforma vhodná, je to časově náročné, nemáme žádného asistenta k investování a donedávna jsme neměli ani mobilní aplikaci, ale věříme, že když tyto bariéry odstraníme, budeme zajímavější i pro větší investory.

Kdo vlastně je tím vaším institucionálním partnerem?

Je to firma ze skupiny PPF, která má své vlastní financování a poskytuje nám prostředky. Je to úplně jiná entita než Zonky.

Pokud se nemýlím, navýšili jste nedávno nejvyšší možnou půjčku z 500 tisíc na 750 tisíc korun. Jaký to mělo důvod?

Jednak zákazníci chtěli víc a udělali jsme to také proto, že máme stále více zákazníků, kteří nám již splatili třeba šest nebo dvanáct splátek, přežili to rizikově nejhorší období, a když potřebují, tak jim pochopitelně chceme půjčit další peníze. Když jsme měli limit 500 tisíc korun, tak nám zákazníci kolikrát odcházeli do bank, když potřebovali půjčit ještě dalších 100 nebo 200 tisíc, tak jsme náš limit zvedli.

Zonky si nechal původně Home Credit vyvinout ve startupovém studiu Creative Dock, který ho nakonec předal do vašich rukou a vy jste přebíral vedení po Lucii Tvarůžkové. Má dnes Creative Dock v Zonky ještě nějaký podíl, případně spolupracujete s ním?

Creative Dock žádný podíl nemá a nikdy neměl. Příběh byl takový, že Home Credit potřeboval vyvinout IT platformu a odřídit spuštění celé služby na trhu. Toto projektově zajišťoval Creative Dock a řízení projektu měla na starosti Lucie Tvarůžková. O zbytek firmy se staral český Home Credit, který zajišťoval právní rámec, řízení financí, rizika, zkrátka aby celý byznys fungoval.

Start se úspěšně povedl, a tak jste se loni rozhodli, že se od Creative Docku definitivně odstřihnete?

Loni v dubnu jsme se rozhodli, že Zonky osamostatníme. Proto jsme od Creative Docku převzali IT a najali manažery, kteří převzali řízení od českého Home Creditu. Přišli k nám finanční ředitel, ředitel risku, marketingu, provozu, digitálu a další a vznikla samostatná firma. Skupina najala mě, abych tento přerod řídil a dále Zonky rozvíjel.

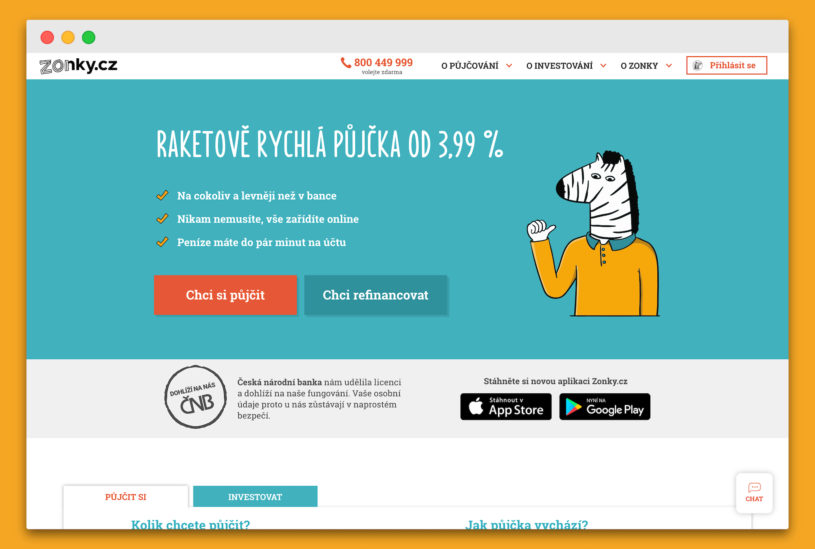

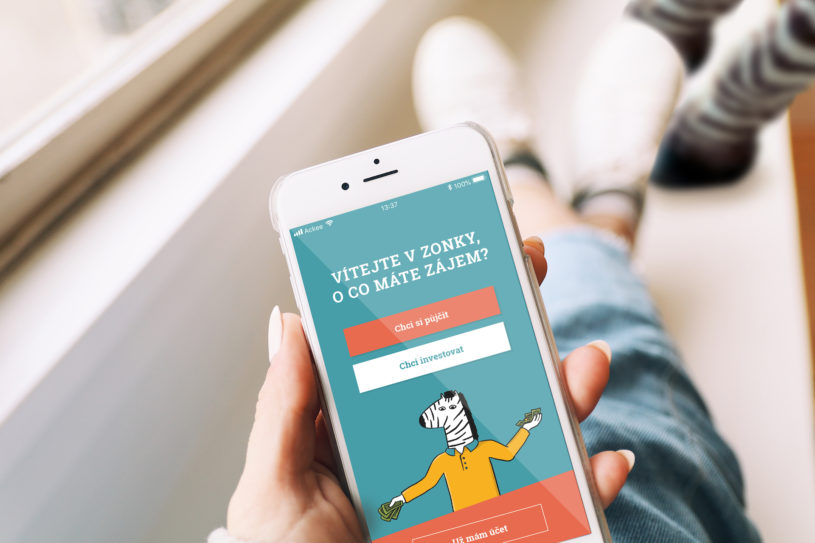

V Zonky chcete přinášet do finančního sektoru inovativní technologie. Přitom jste teprve nedávno spustili mobilní aplikaci, což by člověk vzhledem k povaze vaší služby čekal, že uděláte už dávno. Jak se vám s ní daří?

Daří se nám skvěle. Sice to vypadá, že fungujeme už dlouho, ale je třeba si uvědomit, že Zonky je v tom opravdu ostrém provozu teprve rok a půl. Platforma se spouštěla jako MVP, kde toho moc nebylo a na pozadí platformy bylo vše manuální. Když jsem firmu převzal, tak naší první prioritou bylo připravit firmu k růstu, třeba v risku přejít z modu tužka–papír do automatizací, a další prioritou hned byla mobilní aplikace. Schválili jsme ji v listopadu loňského roku. Tři měsíce trvala půjčovací část, další tři měsíce investorská část, pár měsíců zabralo testování a opravy. Udělali jsme to tedy celkem rychle, ale jak jsme všude vidět a posouváme byznys rychle kupředu, tak to vypadá, že už jsme tu dlouho. Vedle mobilní aplikace je ale stále plno věcí, které nemáme.

Má mobilní aplikace něco navíc proti webovému rozhraní?

Zatím je to jen zjednodušená brána do našich služeb, ale strategie je taková, že budeme fungovat stylem mobile first. To znamená, že se ještě letos objeví nové služby, které nebudou na desktopu dostupné. Jedna z nich je například asistované investování pro investory, což je filtr, který vám podle vašeho nastavení předvybere každý den půjčky a vy je pak jen jedním kliknutím potvrdíte, že do nich chcete investovat. Čistě záměrně to na desktop nedáme, protože očekáváme, že mobilní svět bude růst. Do dalekého budoucna pak máme vizi, že Zonky bude pouze na mobilu.