Jak spočítat a naplánovat hypotéku? Z růstu sazeb nepanikařte, ale ani neotálejte, říká odborník

Tomáš Trauške vysvětluje, co zvýšené úrokové sazby znamenají a na co bychom se měli připravit, pokud plánujeme koupi nového bytu či domu.

Tomáš Trauške, zemský ředitel poradenské společnosti 4fin

Za poslední měsíce došlo k celé řadě událostí, které náš život, na nějž jsme byli dosud zvyklí, ovlivní nevídaným způsobem. Nekončí například zvyšování sazeb hypotečních úvěrů a bude pokračovat, dokud se České národní bance nepodaří zkrotit dovezené inflační tlaky. Jak se to projeví v našich peněženkách, respektive jaký vliv mají tyto kroky na hypotéky? O kolik se naše nemovitosti prodraží?

O tom ve svém komentáři pro CzechCrunch píše Tomáš Trauške ze společnosti 4fin, která se zabývá profesionálním majetkovým poradenstvím. Vysvětluje, co zvýšené úrokové sazby znamenají v praxi a na co se bychom se měli připravit, pokud například plánujeme koupi nového bytu či domu.

***

Na začátek je třeba říct, že se prakticky vracíme do normálu. Období mezi lety 2017 až 2021 totiž bylo extrémní, jelikož sazby kolem 2 procent byly neobvyklé a dlouhodobě neudržitelné. Ty běžné a ekonomicky zdravé se pohybují kolem 4 až 5 procent. Navíc s ohledem na dnešní výši inflace, která se, věřím, vrátí do rozmezí 2 až 3 procent, jsou stále zajímavé. Je tedy dobré nepanikařit.

Pokud najdete pěknou nemovitost a máte možnost získat hypoteční úvěr, nečekejte a kupujte. Spíše než sazbu riskujete, že nemovitost koupí někdo jiný. V rámci hypotečních úvěrů vešly od 1. dubna v platnost další omezení, se kterými je třeba počítat. Jedná se o zpřísnění parametrů DTI, DSTI a LTV:

- Limit ukazatele DTI (celkový dluh žadatele vyjádřený v násobcích jeho čistého ročního příjmu) bude nově činit 8,5 (9,5 pro žadatele mladší 36 let).

- Limit ukazatele DSTI (poměr mezi celkovou výší měsíčních splátek dluhu žadatele o úvěr a jeho čistým měsíčním příjmem) bude 45 % (50 % pro žadatele mladší 36 let).

- LTV (poměr úvěru a hodnoty zastavené nemovitosti) bude 80 % (90 % pro žadatele mladší 36 let).

Co budou znamenat změny limitů v praxi? Konkrétně se změna DSTI u žadatele s čistým příjmem 40 000 korun bez závazků projeví nižším úvěrem o zhruba 400 tisíc korun. Nově si tedy klient při 45% DSTI může půjčit 3 550 000 korun oproti původním 3 950 000 korun. Parametr DTI se negativně příliš neprojeví.

V rámci LTV pak ČNB přihlíží k finanční situaci mladších ročníků. Chápe, že mít naspořeno 20 % hodnoty nemovitosti není v dnešních rostoucích cenách prakticky všeho úplně jednoduché. Proto žadatelům mladším 36 let bude stačit pouze 10 % odhadované ceny nemovitosti, což je dobrá zpráva pro žadatele, kteří kupují své první bydlení.

Konec fixací a růst splátek

V tomto a příštím roce budou navíc končit fixace hypotečních úvěrů v hodnotě zhruba 250 miliard korun a klienti budou získávat nabídky na dvojnásobné, často i trojnásobné sazby, než byli zvyklí. Konkrétně se bavíme o sazbách v rozmezí 1,79–2,19 %, které se vymění za 4,5–5,5 %. A pokud se situace neuklidní, půjdou sazby ještě výše.

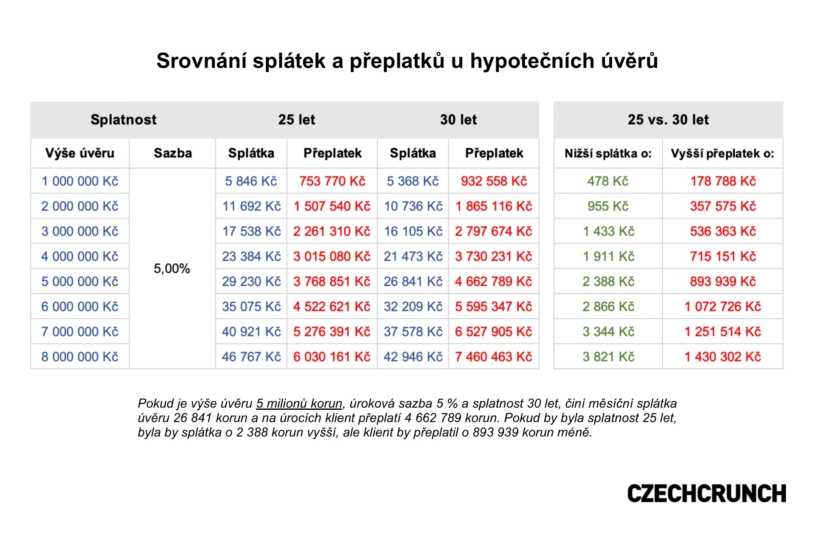

Jak vyplývá z tabulky níže, dluhová služba se jednoznačně prodraží, ale při dnešní inflaci a nabídce investičních i spořicích produktů to nevychází tak zle. Spořicí účty se dají založit za 3 % a investiční produkty v rozmezí 4–10 %, samozřejmě záleží na rizikovosti a objemu investice.

Trochu matematiky a plánování

Co tedy konkrétně dělat v situaci, kdy víte, že vaše sazba vzroste a všechno kolem vás se zdražuje? Ačkoliv je odpověď poměrně jednoduchá, v praxi může být hůře proveditelná. Dávejte si peníze stranou, a to ideálně více než rozdíl budoucí měsíční splátky, a naučte se s tímto novým výdajem žít.

Z přiložené tabulky můžete vyčíst, jak velký rozdíl na splátce vás přibližně čeká a kolik si tedy ideálně dávat stranou. Přizpůsobíte díky tomu svůj domácí rozpočet budoucí situaci a ještě si vytvoříte železnou rezervu. Zároveň si rezervujte dnešní sazby a nečekejte na konec fixace. Pokud se situace zásadně nezmění, sazby ještě trochu porostou. Ideálně se potkejte se svým poradcem a celou situaci dopředu řešte. Čím dříve toto téma otevřete, tím lépe budete připraveni.

Nastartujte svou kariéru

Více na CzechCrunch JobsPokud vás navýšení splátky tolik netrápí, rozdíl může sloužit k dřívějšímu doplacení úvěru a tvorbě střednědobé rezervy. Věřte, že se to vyplatí. Jestli je splátka zásadně vyšší, než jsou vaše možnosti, uvažujte o prodloužení doby splatnosti. Jistě se najde banka, která vám umožní úvěr prodloužit.

Pokud nastane situace, že nic z výše uvedených možností nelze aplikovat, zvažte prodej nemovitosti. To se týká speciálně bytů na pronájem nebo investici. Nedělejte ale zbrklé rozhodnutí, ideálně se opět poraďte s odborníkem.

Jak se připravit na pořízení nemovitosti

Pokud plánujete pořízení nemovitosti, sestavte si k tomu plán, který otestuje vaši schopnost splácet hypotéku. Jestli si plánujete koupit nemovitost v horizontu tří až pěti let za 5 milionů korun, je dobré vytvořit rezervu ideálně 10 a 20 %, tedy něco mezi půl milionem až milionem korun.

A protože banky vám v dnešní době půjčí 80 % zástavní hodnoty nemovitosti, vyjde z čísel, že úvěr bude ve výši 4 miliony korun. Splátka pak vychází na zhruba 20 500 korun, poplatky odhadem 4 000 korun. Pokud bydlíte v nájmu a platíte 17 tisíc korun včetně poplatků, dávejte si stranou rozdíl těchto částek: 24 500–17 000 = 7 500 korun.

Sledujte rozpočet, jak se mění. Pokud zjistíte, že můžete normálně žít, nejsou nedostatky či spory, tak se dá předpokládat, že situaci zvládnete. Čím déle se budete připravovat, tím lépe na tom budete. Ročně naspoříte zhruba 90 tisíc korun + úroky. Za pět let můžete mít uspořeno 500 tisíc korun. Rezerva se bude velmi hodit a hlavně máte jistotu, že budoucí hypotéku bez problémů zvládnete.

Pamatujte, že vlastní bydlení se obvykle vyplatí víc než doživotní nájem.