Kdysi to byla textilka, pak přišel Warren Buffet. Jak se z Berkshire Hathaway stala bilionová firma?

Legendární investor Warren Buffett v 94 letech oznámil, že končí jako CEO svého konglomerátu. Úspěch mu zajistily pojišťovny i Apple.

Do Omahy se každoročně sjíždí desítky tisíc investorů z celého světa, aby si vyslechli, co má na srdci Warren Buffett a jak se dařilo jeho konglomerátu Berkshire Hathaway. Letošní vystoupení zakončil legendární investor překvapivým oznámením, že v čele firmy po 55 letech jako CEO končí. Buffett byl nejdéle sloužícím ředitelem mezi šéfy firem z indexu S&P 500, kde průměrná doba ve funkci činí deset let. Pod jeho vedením se Berkshire stala první americkou netechnologickou společností, která překonala v tržní kapitalizaci hranici jednoho bilionu dolarů. Jak k tomu všemu došel?

Pokud se vrátíme hluboko do historie, firma vznikla spojením několika textilních společností již téměř před 200 lety. Ze začátku fungovala jinak, prošla několika změnami. Zajímavostí je, že Buffett považuje nákup Berkshire Hathaway za jednu ze svých největších chyb. Bývalé vedení se ho pokusilo oklamat a navýšit ceny, což ho rozčílilo natolik, že pod náporem emocí začal skupovat celou firmu.

Věštec z Omahy, jak se Buffettovi přezdívá, už dříve přiznal, že ho tento zbrklý nákup a pokus o oživení firmy stál v následujících dekádách zhruba 200 miliard dolarů ve ztracených finančních příležitostech. To je však minulost a současné fungování Berkshire Hathaway je značně odlišné. Samotný název pak vznikl v roce 1955 sloučením původních názvů dvou spojovaných textilek, Berkshire Fine Spinning Associates a Hathaway Manufacturing Company.

Pojišťovny, akcie a hotové peníze

Dnes se Berkshire Hathaway velmi zjednodušeně skládá ze tří hlavních částí. První jsou byznysy patřící přímo pod samotný konglomerát, jako je Geico, Berkshire Hathaway Energy, BNSF, Fruit of the Loom nebo Duracell. Druhou část tvoří investiční portfolio, do něhož patří akcie firem Apple, American Express, Bank of America nebo Coca-Cola. Třetí částí je hotovostní pozice. Velikost jednotlivých dílů se samozřejmě mění, ale firma má momentálně tržní kapitalizaci na úrovni 1,15 bilionu dolarů (v přepočtu 25,3 bilionu korun).

Z celkové hodnoty tvoří hotovost přibližně 350 miliard dolarů, akciové portfolio necelých 300 miliard a zbývajících zhruba 500 miliard dolarů připadá na byznysy spadající pod tento investiční konglomerát. Hodnoty jsou orientační, jelikož akciové portfolio se průběžně mění, stejně jako hotovost. A tržní kapitalizace samozřejmě není jednoduchým součtem částí společnosti, protože investoři přiřazují firmám v průběhu času rozdílnou hodnotu.

V principu ale platí, že firma se skládá z přibližně tří stejně velkých částí, které spolu nejen současně existují, ale také se vzájemně doplňují. Velká část byznysu Berkshire stojí a historicky stála na pojišťovnictví. Toto odvětví dokáže společnostem přinášet velké objemy peněz, které získávají z pojistek od lidí a firem.

Pojišťovny tyto prostředky obvykle ukládají v průběhu roku do dluhopisů, jež přinášejí investorům nízké riziko a alespoň nějaký výnos na úrovni jednotek procent ročně. Berkshire navíc měla v této oblasti vždy mimořádně schopné lidi. Dnes je ve firmě hlavním pojišťovacím géniem Ajit Jain. Buffett v něj má údajně takovou důvěru, že když za ním Jain přijde s potřebou navýšení kapitálu, Buffett nechce ani vidět čísla a automaticky krok schválí.

Pojišťovnictví je ve velké míře o číslech, statistice a matematice, v nichž je Jain velmi dobrý. Buffett dokonce jednou na setkání akcionářů prohlásil, že kdyby byli v potápějící se lodi on, jeho dlouholetý parťák Charlie Munger a Ajit a bylo by možné zachránit pouze jednoho z nich, měli byste plavat pro Ajita.

Apple jako game changer

Buffett měl zejména v minulosti v sebe a ve své lidi takovou důvěru, že část peněz z pojistného investoval i do akcií. To mu pomohlo využívat prostředky rizikovějším způsobem pro růst firmy. Dnes je situace jiná – firma má dostatek hotovosti a podniká vzhledem ke své velikosti mnohem konzervativněji. Vztah Buffetta k riziku se koneckonců také měnil.

Právě tento netypický přístup ale pomohl firmě vyrůst do současných rozměrů. Jednoduše využívala tyto peníze na investice. Pojišťovnictví i jiné byznysy patřící pod Berkshire tak pomohly firmě růst a generovat kapitál. Část z něj pak Buffett spolu se zesnulým Charliem Mungerem a dalšími manažery investoval do akcií jednotlivých společností.

Buffett je známý například svou investicí do akcií Coca-Coly, kterou pije několikrát denně. Jeho nejlepší sázkou, která vygenerovala firmě rekordní nominální zisk, byl však nákup akcií Applu, se kterým firma začala zřejmě na popud investičních manažerů v roce 2016. Tyto investice následně generují také hotovost z dividend, ale Berkshire akcie samozřejmě občas i prodává, což zvyšuje objem hotovosti na současný rekord kolem 350 miliard dolarů.

Berkshire ale jen zřídka přesně a podrobně komentuje své investice a podobně je tomu i v případě Applu. Hovoří se, že s tímto nápadem přišel Ted Weschler či Todd Combs. Buffettovi se následně tato myšlenka údajně zalíbila. První nákupy proběhly začátkem roku 2016 a v následujících čtvrtletích firma pozici v Applu postupně několikrát navýšila.

Nastartujte svou kariéru

Více na CzechCrunch JobsAkcie jablečné firmy postupně tvořily přibližně polovinu investičního portfolia, dokud je společnost nezačala koncem roku 2023 prodávat. Od roku 2016 akcie Applu vzrostly se započtením dividend k dnešku o 762 %, zatímco index S&P 500 vzrostl o 228 % a akcie Berkshire o 309 %. Apple tedy výrazně táhl výkonnost Berkshire vzhůru a z hlediska nominálního zisku jde o nejvýnosnější investici v historii firmy. Ostatně za tento úspěch Warren Buffett o víkendu veřejně poděkoval šéfovi Applu Timu Cookovi.

Porážení indexu

Právě hotovost je v případě Berkshire Hathaway velkým tématem posledních let. Objem cashových prostředků, které má firma investované zejména v amerických pokladničních poukázkách (ty generují na zisku každý kvartál miliardy dolarů), je na rekordních hodnotách. To platí nejen při pohledu na nominální hodnotu, ale i v poměru k velikosti firmy nebo jejích aktiv.

Buffett historicky vícekrát prokázal, že má cit pro kumulování hotovosti před propady na trhu, které následně využíval k nákupu akcií se slevou. Právě rostoucí objem peněz i tentokrát v části investorů vyvolával dojem blížícího se většího problému. V posledních letech investoři samozřejmě několikrát spekulovali nad důvody a jedním z často zmiňovaných bylo i to, že Buffett možná chce nechat svého nástupce s dostatečným objemem hotovosti, aby se mohl projevit.

V com je Warren Buffett vynimocny?

Ani nie uplne v tom, ze dokazal porazat S&P500, to dokazalo relativne vela investorov. On ale index dokazal porazat naozaj dlhodobo, cez 50 rokov. Ini investori mali nadvynos sice vyssi, ale aj kratsi. pic.twitter.com/4kd3x6eFqd

— Tomáš Vranka (@TVranka) March 24, 2025

Buffett však o víkendu na setkání prohlásil, že by nikdy neudělal něco tak ušlechtilého jako zdržet se investiční aktivity proto, aby jím doporučený nástupce Greg Abel později vypadal dobře. Hlavním důvodem kumulování hotovosti je podle něj to, že na trhu při velikosti Berkshire nevidí dostatečně dobrou a velkou příležitost.

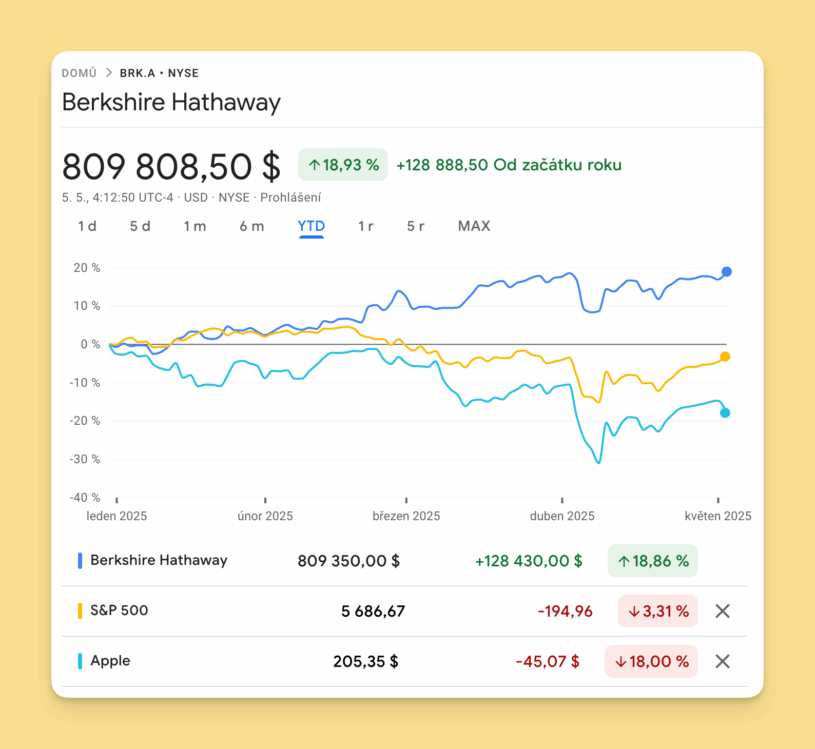

Od začátku tohoto roku se strategie zatím ukazuje jako úspěšná – akcie Berkshire Hathaway výrazně překonávají index S&P 500, ačkoli v dlouhodobějším horizontu vysoký objem hotovosti výkonnost spíše snižuje.

Když už jsme u výkonnosti akcií, platí, že většina investorů nikdy při akciových investicích nepřekoná výkonnost indexů. Toto číslo dále roste s prodlužováním časového horizontu. To však neplatí pro Warrena Buffetta, který dlouhodobě dokázal zhodnocovat prostředky asi dvojnásobným tempem oproti indexu.

Dlouhodobý výnos amerických akcií se pohybuje kolem deseti procent ročně, zatímco Berkshire dokázala zajistit v tomto ohledu růst o dvacet procent ročně. Na první pohled to možná nevypadá jako výrazný rozdíl, ale díky složenému úročení je obrovský. S&P 500 vzrostl od roku 1965 o 39 054 %, zatímco akcie Berkshire o 5 502 284 %.

Už proto, že Warren Buffett patří mezi hrstku lidí, kterým se podařilo dlouhodobě překonávat index, ho můžeme považovat za jednoho z nejúspěšnějších investorů v historii. Existuje sice mnoho dalších, kterým se dařilo index překonávat výrazněji, avšak pouze po kratší dobu. Buffettovi se to daří v podstatě od vzniku Berkshire.