Největší burzovní premiéry všech dob. Automobilka Rivian se zařadila po bok saúdských těžařů i čínského magnáta

Automobilka Rivian dorazila na burzu Nasdaq s ohlušující explozí. Dlouho očekávaný primární úpis akcií (IPO) předčil veškerá očekávání a přinesl společnosti valuaci okolo 100 miliard dolarů. Americký výrobce elektromobilů se díky tomu už teď dostal do byznysové historie a umístil se v žebříčku těch největších IPO v dějinách.

Když vstoupila v červnu 2010 automobilka Tesla Motors na newyorskou burzu, cena jejích akcií první den obchodování narostla o 41 procent ze 17 na necelých 24 dolarů. Po jejich cenných papírech se jen zaprášilo, například technologický magazín Wired psal o „mimořádném růstu“. Do dějin se ovšem burzovní premiéra Elona Muska nijak výrazně nezapsala. Snad jen tím, že šlo o první vstup americké automobilky na burzu od roku 1956, kdy akcie nabídl Ford.

Celkově Tesla svým IPO čili primárním úpisem akcií vybrala od investorů 226 milionů dolarů, což má k rekordům daleko. V případě Rivianu, který vstoupil na Nasdaq v úterý 10. listopadu a který je podobně jako svého času Tesla těžce ztrátový a elektrické vozy teprve začíná vyrábět (a dodávat prvním zákazníkům), to je ale jiná písnička.

Nastartujte svou kariéru

Více na CzechCrunch JobsDvanáct let starý startup se zařadil mezi největší burzovní starty všech dob. A to jak ve Spojených státech, tak na světě. Celkem nabral 11,9 miliardy dolarů, první den se hodnota jeho akcií s názvem RIVN ustálila nad 100 dolary, což je znatelný nárůst oproti počáteční cenovce 78 dolarů, a celková valuace firmy vystřelila ke 100 miliardám dolarů (přes dva biliony korun). Tedy nad tradiční a mnohem větší výrobce jako Ford nebo GM.

Vstup Rivianu na burzu tak byl s přehledem největší IPO letošního roku. Celkově šlo podle statistik hedgeového fondu Renaissance Capital, za nímž stojí jeden z nejúspěšnějších investorů všech dob Ray Dalio, o sedmé největší IPO na americkém trhu a dvanácté globálně. Které úpisy byly ty ještě větší?

Saudi Aramco

Největší těžař ropy na světě, saúdskoarabské Saudi Aramco, poslalo na burzu v prosinci 2019 zhruba pět procent svých akcií. Šlo o součást plánu faktického vládce Saúdské Arábie prince Muhammada bin Salmána zemi víc otevřít světu a také získat peníze na modernizační projekty, které by království do budoucna zbavily závislosti na fosilních palivech. O akcie s tickerem SAR, které jsou kótované na burze Tadawul v Rijádu, byl mimořádný zájem – společnost získala 25,6 miliardy dolarů. Je to největší IPO všech dob.

Alibaba

Největším americkým IPO a druhým největším na světě byl vstup čínského internetového obchodu Alibaba na newyorskou burzu NYSE v září roku 2014. Zakladatel společnosti Jack Ma a spol. tehdy vybrali bezmála 22 miliard dolarů. Úspěch odpovídal náladě na trhu, Čína tehdy měla mnohem vřelejší vztahy se západem a navíc nechávala své byznysové giganty, jako je Alibaba, relativně volně dýchat. V posledních letech ale komunisté v Pekingu směrem k USA i ke svým technokrálům dost otočili, což vedlo i k poklesu zájmu o jejich akcie. Jejich označení na burze je BABA.

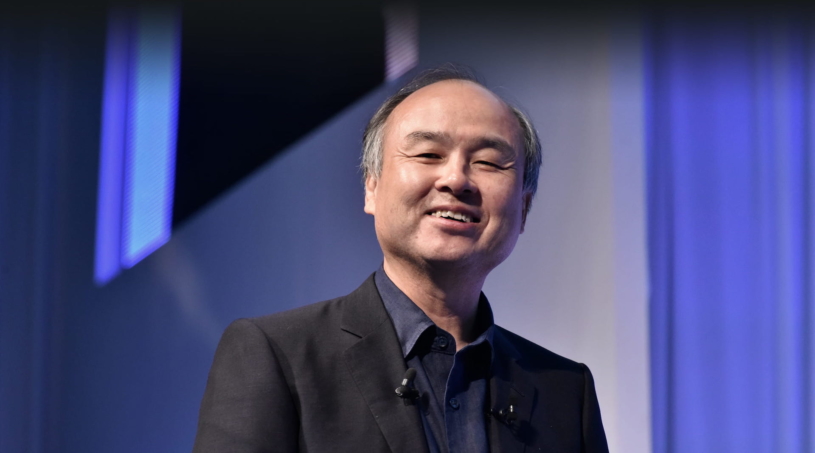

SoftBank

Globální trojkou je ve velikosti IPO burzovní premiéra Masajošiho Sona a jeho investiční skupiny SoftBank z prosince 2018. Byznysový megaloman, který měl vřelé vztahy s americkým exprezidentem Donaldem Trumpem a řadou blízkovýchodních šejků, kteří mu svěřili desítky miliard dolarů, šel s akciemi na „domácí“ půdu, tedy na tokijskou burzu, a získal tehdy jen o 400 milionů dolarů méně než o rok později Jack Ma – 21,3 miliardy dolarů.

Son a jeho SoftBank jsou se svým fondem Vision Fund dodnes vlivní hráči na technologické scéně, ovšem jeho renomé hodně povadlo. A to především kvůli jeho roli v brutálním nadhodnocení společnosti WeWork, v čemž spousta investorů utopila miliardy dolarů.

Visa

Největší karetní společnost světa se sídlem v San Francisku vstoupila na newyorskou burzu v roce 2008 a byl to pro ni mimořádný úspěch, protože nabrala při svém IPO 17,9 miliardy dolarů. Konkurenční Mastercard ji mimochodem o dva roky předběhl a jeho vstup na burzu dopadl také skvěle, ale přece jen skromněji, získal 2,4 miliardy dolarů. Vise patří pátá příčka v žebříčku globálních IPO a druhá v tabulce amerických. Od své premiéry na burze pak její akcie se značkou V přidaly 1 200 procent na současných 215 dolarů.

V roce 2012 neměl ještě Facebook miliardu uživatelů po světě, jeho image byla vesměs pozitivní a celková valuace firmy odpovídala 104 miliardám dolarů. Když šel na burzu, bylo z toho do té doby největší technologické IPO v Americe (které pak o dva roky později překonala Alibaba) a vybraných 16 miliard.

Suma sumárum, v americké tabulce čtyřka, v globální osmička. Dnes, po devíti letech, je Facebook, nebo vlastně Meta Platforms, podstatně mohutnější – cena akcií s tickerem FB posílila o více než 700 procent a celková hodnota firmy atakuje jeden bilion dolarů, uživatelů jsou 2,5 miliardy. Ale z pozice miláčka technologického světa se Facebook stal spíš poněkud toxickou společností, která sice vydělává svým akcionářům, ale nemá zrovna pozitivní vliv na formování nálad ve společnosti.

General Motors

Jen pár měsíců po červnovém vstupu Tesly na burzu v New Yorku předložila své akcie veřejnosti ikona zaoceánského autoprůmyslu, kolos General Motors. Pro něj to ovšem byla opakovaná premiéra, protože firma se sídlem v Detroitu byla na burze už dřív, jenže po svém bankrotu z roku 2009 musela s pomocí vlády USA projít rozsáhlou restrukturalizací, takže z trhu načas zmizela.

Její úpis byl z pohledu získaných peněz velkým úspěchem, vybralo se 15,8 miliardy dolarů, což odpovídá páté příčce amerického žebříčku IPO a deváté mezinárodní tabulce. Od té doby ale zažívají její cenné papíry se značkou GM, podobně jako u dalších tradičních společností, spíš jen pozvolný růst a za těch 11 let přidaly v součtu 73 procent.