Akcie Nvidie nebo Applu už nemusí dávat takový smysl. Drobní investoři to ale neřeší, říká Zajíc

Akcie sedmi největších technologických firem jsou horkým zbožím. Jedna věc se ale změnila: ne všechny už svým výkonem překonávají trh.

Mohou růst do nebes nekonečně? To byla otázka, kterou si v loňském roce řada investorů pokládala, když došla řeč na takzvanou Velkou sedmu. Právě tak se označuje sedm nejvýkonnějších technologických akcií, které patří Microsoftu, Applu, Nvidii, Alphabetu, Amazonu, Metě a Tesle. Jak ukazuje letošní rok, růst donekonečna nemohou, přesto se do nich pořád lijí obrovské peníze. Podle Petra Zajíce, který se stará o několik akciových fondů v Amundi, je to dané i tím, že je na trhu stále více drobných investorů.

O tom, že ho síla technologické sedmičky děsí, hovořil Petr Zajíc ve velkém rozhovoru pro CzechCrunch už začátkem letošního roku. Jako senior portfolio manažer ve společnosti Amundi akciový trh bedlivě sleduje a jeho obezřetnost při nákupu největších akciových titulů na amerických burzách přetrvává. „Problém všech sedmi firem představuje opravdu hodně vysoká valuace,“ říká i v aktuálním, navazujícím rozhovoru popisuje v něm, co se na trhu změnilo.

Sice navzdory některým očekáváním i nadále panuje optimistická nálada, ale „všechno“ už neletí jen nekonečnou přímkou do nebes. A výrazně je to vidět právě na Velké sedmě, která je sice pořád absolutním tahounem indexu S&P 500, jenž zahrnuje akcie 500 největších na burze obchodovaných podniků ve Spojených státech, ale u některých titulů by se měli mít investoři podle Zajíce na pozoru. Jenže fundament prý dnes jde mnohdy stranou.

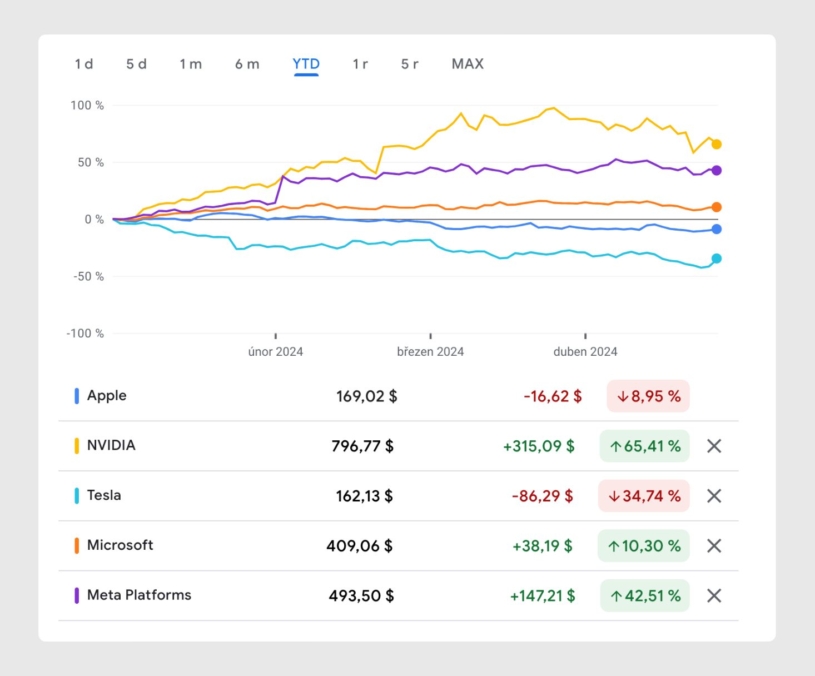

Čísla hovoří jasně. Zatímco loni celý index S&P 500 vyrostl o 24 procent, tak Velká sedma rostla v průměru o 111 procent. Nejslabší byl Apple, který si připsal přes 48 procent, nejsilnější Nvidia, která vyrostla o 239 procent. V letošním roce zatím index S&P 500 přidal sedm procent a pět největších firem ho dál překonává, ale už ne tak výrazně. Výjimkami jsou Nvidia a Meta, které letos připisují přes 65, respektive 42 procent.

Nastartujte svou kariéru

Více na CzechCrunch JobsMicrosoft letos roste o deset procent, Alphabet o patnáct procent a Amazon o sedmnáct procent. Ti performují stále lépe než sledovaný index S&P 500, ale třeba Apple nebo Tesla už letos značně ztrácí. Vsadit se nicméně podle Zajíce nemusí vyplatit ani třeba na ještě nedávno rychle rostoucí Nvidii, která taktéž zažívá korekci. „Když si uděláte pár základních výpočtů, tak se vám jako profesionálnímu investorovi často rozsvítí varovné kontrolky,“ říká.

Na začátku letošního roku jste v rozhovoru pro CzechCrunch říkal, že trh svůj růst vyčerpal již koncem loňského roku, a tak letos nebude tak značný. Jak zatím tuto predikci hodnotíte?

Na dluhopisech se to celkem potvrdilo. Vidíme, že trh trochu předběhl vývoj sazeb a inflace, potažmo výnosových křivek, a dochází k menší korekci. U akcií to nicméně zatím tak vidět nebylo, dál pokračuje optimistický sentiment z předchozího období, ale je samozřejmě otázka, jak dlouho to může vydržet. I když v posledních dnech vidíme zvýšenou volatilitu.

Čím to je, že pořád trvá optimistická nálada?

U akcií je zásadní, že americké ekonomice se zatím daří významně lépe, než předpokládala většina analytiků. Je to hlavní důvod, proč je výkonnost pořád relativně slušná. Trh totiž pořád pracuje s tím, že úrokové sazby jsou sice vysoké, ale ekonomice to nijak nevadí. Zároveň ale i tady pozorujeme, že trh pomalu začíná narážet na určitou hladinu rezistence. Je to podobné jako loni, kdy nejprve na jaře a pak na podzim trh dostával relativně za uši kvůli tomu, že přetrvávaly inflační tlaky, a také teď opět dochází k poměrně značnému odkladu v očekávání snížení úrokových sazeb. A trh je díky tomu nervóznější.

Celý loňský rok byl hlavně o tom, jak roste do nebes takzvaná Velká sedma. Vy jste přitom u těchto firem obezřetný dlouhodobě. Proč?

Problém všech sedmi firem představuje opravdu hodně vysoká valuace. Když se podíváme na americký trh, tak index S&P 500 se dnes obchoduje téměř za 25násobek zisku na akcii, což je velmi vysoká hodnota. Když ale index očistíme o sedm největších firem, dostaneme se v ukazateli P/E ratio, který vyjadřuje, kolikrát je tržní cena akcie vyšší než zisk na akcii, na zhruba osmnáctinásobek. A to už je jiný příběh.

Letos už navíc neplatí to, co platilo v loňském roce, tedy že všechny firmy z Velké sedmy významným způsobem překonávají trh. Výkonnost firem se změnila a vidíme poměrně velké rozdíly. Na jednu stranu je tu Nvidia, která od začátku roku až do poloviny dubna připisovala přes 80 procent, i když v posledních dnech také výrazně propadla, a na druhé straně Apple, který letos klesl o devět procent, nebo Tesla, která se už propadla o více než pětatřicet procent.

Pro vás tedy Velká sedma není investičně zajímavá?

Kvůli valuaci většinou ne. Jsou to jednoznačně zajímavé firmy, ale jejich ocenění je s jednou, možná dvěma výjimkami nad úrovní, které je pro mě jako investora zajímavé. Pro řadu investorů, zejména těch drobných, jsou ovšem tyto firmy dále vnímané jako bezpečný přístav, jako jistota. Bylo to vidět na začátku dubna, kdy vyšla americká inflace. Jeden den trh spadl, druhý se zase oživil, a to primárně díky dobré výkonnosti Velké sedmy. Lidé si řekli: OK, inflace je dál vysoká, takže zůstanou i vysoké úrokové sazby, tak si koupím akcie Velké sedmy, protože jsou proti tomu odolné.

A je to tak?

V takové situaci by to přitom mělo fungovat obráceně. Investoři by měli hledat firmy, které mají nízký dluh, protože vyšší úrokové sazby znamenají vyšší úrokové náklady. A firmy, které mají vyšší zadlužení, přestože mají třeba vyšší růst, s tím mohou mít problém. Trh ale tak dnes nefunguje. Je to i proto, že je na něm výrazně více retailových investorů než dříve, takže jednoznačná reflexe fundamentálních finančních ukazatelů je dnes bohužel spíše menší.

Očekávám, že dříve či později přijde regulace těch největších technologických společností.

Choval by se trh jinak, kdyby na něm menší investoři nebyli?

Jsem o tom přesvědčen. Ostatně vidíte, že řada největších globálních investičních firem byla hodně opatrná. Platilo to už v průběhu loňského roku, kdy mnoho profesionálních investorů upozorňovalo na rizika valuací a dlouhodobých dopadů na trh. Nakonec samozřejmě rozhoduje nabídka a poptávka, ale když si uděláte pár základních výpočtů, za kolik se některé tituly obchodují, tak se vám jako profesionálnímu investorovi často rozsvítí varovné kontrolky.

Kde třeba?

Podívejte se třeba na Nvidii. Je to určitě zajímavá firma s potenciálem v umělé inteligenci s ohledem na poptávku po jejích čipech a jejich obecný nedostatek, ale zároveň se teď dlouho obchodovala za zhruba 70násobek svých ročních zisků a očekávání na příští rok je 35násobek. Dobře, ale budou schopní i v dalším roce zdvojnásobit zisk tak jako teď? Úplně bych na to nesázel. A takhle můžete jít de facto titul po titulu.

U Applu je současné P/E ratio 27,50. Očekávání za dvanáct měsíců je 26,80. Tedy ve srovnání s Nvidií podstatně méně, jenže zde zase nevidíme nějak významný růst. Ať si každý posoudí sám, zda dává smysl nakupovat akcie firmy, které se obchodují za 26násobek ročních zisků, ale její zisk na akcii má za rok vzrůst ze 6,40 na 6,50 dolaru na akcii.

Zároveň to jsou ale opět faktory, které drobného investora nezajímají. On nenakupuje akcie podle fundamentální hodnoty. Kupuje buď akcie firem, které zná, nebo ty, o kterých si přečetl na síti X nebo mu je někdo někde jinde doporučil. Jsem přesvědčen, že kdyby byl na trhu větší podíl profesionálních investorů, kteří se více zaměřují na fundament, vypadaly by trhy jinak.

Trh je tedy více hnaný emocí a profesionální investoři se někdy musí přidat, i když s tím třeba tolik nesouhlasí?

Takový pocit skutečně trochu mám. Navíc je to podpořené ještě jedním aspektem. Významně roste podíl pasivních investic. Na začátku roku 2023 tvořily akcie Velké sedmy méně než dvacet procent indexu S&P 500. Na konci roku to bylo už téměř třicet procent. Když tečou peníze do ETF, tak díky obrovské koncentraci největších titulů roste poptávka právě po nich. Je to skoro takové perpetuum mobile.

Třeba Nvidia měla na začátku roku 2023 v indexu S&P 500 váhu kolem 0,6 procenta, dnes je to přes pět procent. To je enormní přítok investic do jediného akciového titulu. A když spravujete ETF fond, pak musíte kupovat, protože podíl dané akcie neustále roste.

V indexu S&P 500 se ty největší firmy obvykle maximálně po několika dekádách mění. Pravděpodobně k tomu dříve či později opět dojde, ale s ohledem na dění, které zmiňujete, nezmění se více i fungování či chování samotného indexu?

Neumím odpovědět, zda dojde k nějakým strukturálním změnám, ale očekávám, že dříve či později přijde regulace těch největších společností, protože jejich tržní podíl začíná být v některých segmentech opravdu příliš velký. Firmy budou tlačené k tomu, aby se začaly rozdělovat, aby odřezávaly nějaké své části, jako jsme to historicky viděli ve zdravotnictví nebo telekomunikacích. Mimochodem ve Spojených státech se mluví o tom, že kdyby prezidentské volby vyhrál Donald Trump, mohlo by dojít k rychlejšímu vývoji tímto směrem, protože jeho vztahy s těmito největšími firmami nejsou ideální.

Takže pokud bych si chtěl koupit ETF, dává větší smysl kupovat klasické S&P 500, nebo raději index S&P 500 Equal Weight?

Z mého pohledu dává větší smysl koupit Equal Weight, protože eliminujete riziko koncentrace největších titulů. Dnes je to sice výhoda, ale v nějaký moment se to může začít významně měnit. Pokud hledám jako investor fundamentální hodnotu, je lepší jít do indexu, kde mají všechny společnosti stejnou váhu. Naši analytici tvrdí, že index S&P 500 jako celek je nadprůměrně drahý, ale 90 procent firem z něj, tedy 450 těch levnějších, je naopak valuováno podprůměrně. Právě díky koncentraci investic do největších firem ale přesto celý index vypadá jako výrazně drahý.