Akcie Foot Lockeru spadly nejníže za 13 let. Podíl Křetínského s Tkáčem se propadl o miliardy

Špatné výsledky a podobně špatný výhled srazily akcie teniskového obra k zemi. Tratí na tom i čeští investoři, kteří jsou jeho největšími akcionáři.

Daniel Křetínský koupil podíl v americkém Foot Lockeru

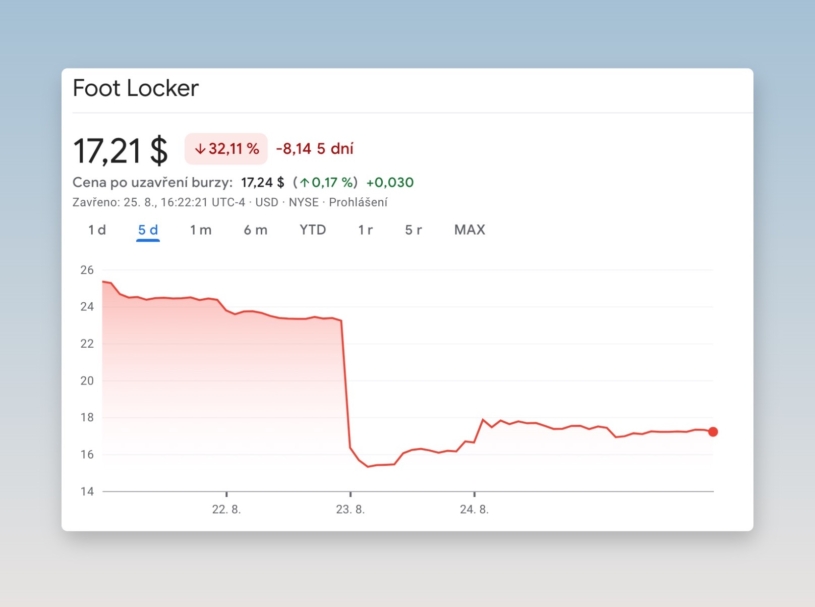

Při pohledu na vývoj akcií Foot Lockeru za poslední týden můžeme vidět jeden obří zub, který symbolizuje pád jejich ceny. Americký prodejce tenisek totiž oznámil své výsledky za poslední kvartál, kterými své investory vůbec nepotěšil. Reakce byla jasná: v úterý 22. 8. stála jedna akcie s označením FL na newyorské burze přes 23 dolarů, o den později už necelých 16 dolarů. Výrazný propad o více než třicet procent bolí také české investory. Největšími akcionáři Foot Lockeru jsou totiž Daniel Křetínský a Patrik Tkáč.

Česko-slovenské miliardářské duo do Foot Lockeru celkově nainvestovalo kolem 10 miliard korun. Přestože své akcie začalo v loňském roce odprodávat, zůstává i nadále největším akcionářem. Jejich vehikl Vesa Equity Investment aktuálně drží zhruba 11,5 milionu akcií, což představuje podíl kolem 12,2 procenta. Po investicích, které se zejména během roku 2020 vyšplhaly až na zmíněných 10 miliard, přišel loňský prodej, v rámci kterého Vesa během několika měsíců inkasovala v přepočtu zhruba 1,3 miliardy korun.

Aktuální hodnota podílu Vesa Equity Investment činí zhruba 197 milionů dolarů, což je 4,4 miliardy korun. Hrubým hypotetickým výpočtem tedy dojdeme k tomu, že kdyby dnes Křetínský s Tkáčem svou pozici ve Foot Lockeru celou zavřeli, budou na investici do známého prodejce tenisek celkově tratit více než čtyři miliardy korun. Ještě letos v březnu přitom hodnota jejich podílu dosahovala na 495 milionů dolarů, tedy 11 miliard korun. V takovém případě by při hypotetickém odprodeji „brali“ přes dvě miliardy korun do plusu.

Takové výpočty jsou ale skutečně jen hypotetické a celková úspěšnost investice se bude počítat až ve chvíli, kdy Vesa z Foot Lockeru kompletně vystoupí. „Jednotlivé tržní pohyby akcií nekomentujeme ani nezpřesňujeme dlouhodobou strategii, necháváme si plnou flexibilitu v rozhodování o velikosti pozice,“ uvedl na dotaz CzechCrunche Daniel Častvaj, mluvčí Vesa Equity Investment. A co se vlastně stalo, že se akcie propadly o několik desítek procent?

Foot Locker zveřejnil své výsledky za druhé čtvrtletí, v němž tržby i zisk zaostaly za očekáváním analytiků. Tržby meziročně klesly o 9,9 procenta, zisk EBITDA (před započtením úroků, daní a odpisů) dokonce o 70 procent. Už vůbec pak investory nepotěšila zpráva o tom, že Foot Locker ruší vyplácení dividendy a také že znovu zhoršuje svůj výhled na hospodaření v následujících měsících. Co se na trhu děje a proč je Foot Locker v problémech, vysvětluje ve svém komentáři pro CzechCrunch níže analytik XTB Štěpán Hájek.

***

Foot Locker si prochází cyklickou bouří, ve které budou z pohledu investora nesmírně důležité další kroky managementu. Vedení společnosti nemá příliš ve svých silách zvrácení aktuálního trendu, který můžeme mimo jiné sledovat i u dalších maloobchodních společností. Společným jmenovatelem je zpomalující spotřebitel a růst zásob, což na konci dne tlačí na ziskové marže. Největší problém vidí investoři v horším výhledu na zbytek letošního roku a zrušené dividendě.

Novou výkonnou ředitelku Marry Dillonovou neopouští optimismus, který s ní však investoři příliš nesdílí. Akcie se aktuálně obchodují za méně jak polovinu účetní hodnoty. Tržní kapitalizace klesla na 1,6 miliardy dolarů, což je mimochodem méně než zaúčtovaná hodnota zásob v bilanci na 1,8 miliardy dolarů. Problémů je tedy celá řada.

Zrušení dividendy dává dle mého názoru velký smysl, ale mělo přijít o něco dříve. Foot Locker je silná značka, kulturní pojem, a pokud udělá správné kroky, kterými přečká cyklickou bouři, bude se jeho akcie opět obchodovat na vyšších cenách. Balancovat však musí také obrovský dluh.

Nastartujte svou kariéru

Více na CzechCrunch Jobs„Pozitivní“ zprávou je, že stejné problémy jako Foot Locker mají i další podobné společnosti. Macy’s, Dick’s Sporting Goods nebo Kohl přišly s varováním, že chuť lidí utrácet výrazně klesá. Není se čemu divit. Úspory domácností vinou inflace výrazně klesají a za vrcholem je také úroveň, kterou mohou lidé naspořit ze svého příjmu. Spotřebitelé s příjmy od 50 do 100 tisíc dolarů v červenci drželi o 58 % více úspor než v roce 2019. Na začátku roku 2021 to bylo o 97 % více, což byl mimochodem začátek nejlepšího roku pro Foot Locker.

Koncem roku dojde také k obnovení splátek za studentské půjčky, což je další protivítr pro tržby Foot Lockeru. V takovém prostředí začíná fungovat efektivní trh, který bojuje o každého zákazníka. Vedle všech problémů tedy intenzivní i konkurence. Foot Locker má ke konci června o 30 procent více zásob než na začátku roku 2022. To musí vyřešit většími slevami.

Vedle zpomalujícího spotřebitele, rostoucích zásob a nárůstu krádeží, což je také jeden ze společných problémů i dalších prodejců oblečení a obuvi, má Foot Locker také vysoký dluh. Čistý dluh k vlastnímu kapitálu je na 87 procentech a v hotovosti drží jen 180 milionů dolarů na dluh o velikosti 2,8 miliardy dolarů. Rostoucí závazky a klesající profitabilita vyvolávají obavy ze zdraví a udržitelnosti bilance firmy.

Je zde riziko ředění akcionářů, což je sice negativní, ale neschopnost splácet by byla ještě horší. S nákupem akcií bych proto možná počkal, až management začne reálně snižovat zásoby, zvyšovat hotovost a bude mít větší vizibilitu ohledně budoucího vývoje segmentu. Cena může do té doby uskočit, ale riziko větší ztráty bude podstatně nižší.

Ve zkratce lze říci, že aktuální ocenění Foot Lockeru může být příležitostí k investici, ale riskantní. Jsou to totiž přesně momenty, kdy si byznys prochází cyklickým výkyvem, výhled společnosti se zhoršuje, analytici mění doporučení na prodat a krátkozrakost trhu potopí cenu akcie.

Management musí být nyní velmi efektivní a zdrženlivý, což vytvoří hodnotu pro akcionáře. Tím největším je Vesa Equity Investment Daniela Křetínského a Patrika Tkáče. Jejich otevřenou ztrátu odhaduji kolem čtvrt miliardy dolarů, zároveň ale těžko odhadovat, co za strategii zvolili a jak v ní chtějí dále pokračovat. Osobně si myslím, že jsou v retailovém segmentu zajímavější příležitosti, nicméně pokud ve společnost věří, je dnes nejlevnější od jejich první investice.

Diskuze (0)

NovinkaNačíst více