Podvody, nefunkční byznys modely i konec levných peněz aneb Co stálo za pádem krypta v roce 2022?

Letošní rok se v kryptosvětě nesl ve znamení velkého pádu. Na pozoru musíme být i v příštím roce, píše v komentáři analytik Petr Hotovec.

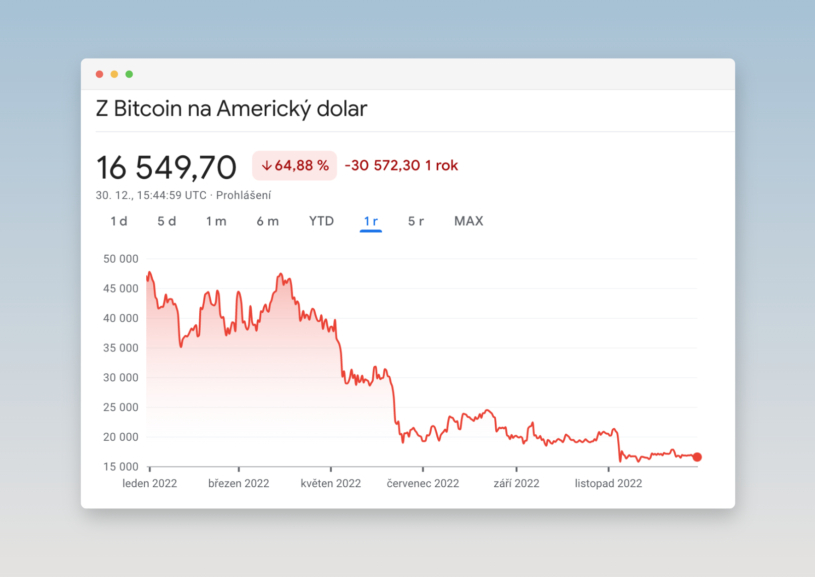

Pro investory do bitcoinu a dalších kryptoměn není pohled na graf vývoje jejich ceny v uplynulém roce příliš radostný. Jen bitcoin ztratil meziročně na své hodnotě 65 procent a přímo či nepřímo to souviselo s řadou zásadních problémů, které v roce 2022 do kryptosvěta dorazily, ať už šlo o velké podvody, nebo pochybné byznys modely. Co se všechno dělo a jaké to bude mít dopady?

O tom ve svém komentáři pro CzechCrunch píše Petr Hotovec, hlavní analytik technologické společnosti SoftVision, která předpovídá vývoj ceny bitcoinu a dalších kryptoměn, díky svému plně automatizovanému algoritmickému systému s nimi obchoduje na kryptoburzách a provozuje také regulovaný hedgeový fond p-hat. Jaký byl rok 2022 a co můžeme čekat od roku 2023?

***

Rok 2022 byl rokem jako na houpačce. V prvních měsících roku převládala euforická nálada – bitcoin pokořil v listopadu 2021 nové all time high, kdy dosáhl ceny skoro 70 tisíc dolarů, načež mnoho lidí věřilo, že kryptoměnová horečka bude pokračovat i v roce 2022. Sociální sítě byly plné lidí, kteří měli na profilové fotce laserové oči a věštili, že bitcoin brzy dosáhne ceny 100 tisíc dolarů.

V průběhu roku jsme pak mohli sledovat, jak se euforie postupně vytrácí a místo ní se dostavují pocity zmaru, beznaděje a kapitulace. Dnes už většina nemluví o pokořování nových výšin, téměř nikdo veřejně neprohlašuje, že kryptoměny jsou budoucnost. A ani lidem hovořícím o novém bitcoinovém standardu se nedostává mnoho prostoru.

Co stálo za pádem kryptoměn v roce 2022 a jaký bude rok 2023? Podívejme se na to, jak si kryptoměny stojí. Osobně se domnívám, že nejdůležitější důvody cenového propadu byly tři.

Nefunkční byznys model

Prvním důvodem cenového propadu mnoha tokenů byl nefunkční byznys model na ně navázaných projektů. Za každou kryptoměnou stojí nějaká idea, důvod, proč byla kryptoměna vytvořena, a cíl, který má projekt splnit. Projekty by měly řešit problémy. Za řešení problémů pak musí být někdo ochotný zaplatit. Během roku 2022 se však ukázalo, že mnoho z projektů nemá buď vůbec žádný produkt a ani ho není schopno vytvořit, nebo ho není schopno dodávat v dostatečné kvalitě.

V horším případě pak produkt investory vlastně nezajímal a cena projektu byla tažena pouze spekulativním nadšením. Propady ceny koncových kryptoměnových projektů se pak promítly i do problémů, které postihly i takzvané Layer 1 a Layer 2 blockchainy. Když většina projektů na vašem blockchainu zkrachuje a počet uživatelů klesá, není důvod, aby jeho cena rostla.

Krásný příklad je decentralizovaná burza Uniswap. Dle analýzy byla většina projektů spuštěných na této decentralizované platformě takzvaně rug pully – to znamená, že vydavatelé tokenů neměli ve skutečnosti v úmyslu rozjet plnohodnotný projekt, ale pouze vybrat prostředky od investorů a zmizet.

Oblast decentralizovaných financí (DeFi) pak čelila zásadnímu problému – špatnému risk managementu a fatálním chybám designu v úvěrovém mechanismu. V kryptosvětě tak vznikl smrtící koktejl, který všechno poslal k zemi, a objevil se také například krach pokoutného fondu Celsius Network. V neposlední řadě se pak ukázalo, že část kapitálu zamčeného v DeFi je zcela fiktivní, což je spojeno i s problémy, které měly Layer 1 blockchainy, jmenovitě Solana. Ukázalo se, že většina DeFi projektů na tomto chainu byla propojena a půjčovala si prostředky mezi sebou.

Konec levných peněz

Rok 2022 se nesl ve znamení zvyšování úrokových sazeb, kdy americká centrální banka začala utahovat rozvolněnou měnovou politiku charakteristickou pro období boje s covidem. Po dvou letech politiky nulových úrokových sazeb americká centrální banka velice prudce šlápla na brzdu a zvýšila sazby na současných 4,3 procenta.

O tom, co znamená zvyšování sazeb, už toho bylo řečeno hodně, minimálně od léta jsou sazby ústředním tématem všech debat týkajících se investování a spekulace. Na rozdíl od období býčího trhu se jednání americké centrální banky (FOMC meetingy) stala jedněmi z nejdůležitějších cenotvorných událostí.

Nastartujte svou kariéru

Více na CzechCrunch JobsObecně se dá říci, že čím vyšší jsou sazby, tím nižší je rizikový apetit investorů. Proč riskovat nejisté výnosy, když můžete pohodlně zaparkovat váš pracně vydělaný kapitál v „bezrizikových“ státních dluhopisech s několikaprocentním výnosem? S vyššími sazbami se zároveň zdražují i úvěry pro firmy a jiné ekonomicky aktivní subjekty. Ty odkládají investice i nákupy, ekonomika se zpomaluje a nastává recese.

Restriktivní měnová politika je však v tomto ohledu nutností, inflace stále dosahuje vysokých čísel a americká centrální banka nechce, aby se inflační situace vymkla kontrole podobně jako v 70. letech, kdy byl Fed nakonec nucen sazby zvednout až na dusivých dvacet procent a řešit ekonomickou krizi spojenou s úvěrovou krizí.

Americká centrální banka se v tomto případě snaží o takzvané Soft Landing (hladké přistání), tedy zvednout sazby bez toho, aby způsobila krizi a pád zaměstnanosti – na rozdíl od České národní banky totiž nemá mandát pouze k udržování cenové stability, ale i k zaměstnanosti.

Podvody

Třetím a zásadním důvodem, proč se kryptoměnám dařilo v roce 2022 katastrofálně, byla kriminální činnost některých aktérů. Už v průběhu roku se objevovaly zprávy o podvodech a jiných kriminálních činnostech v kryptoměnovém světě. Na začátku roku byla tato činnost spojována zejména s DeFi a špatnými úvěry, které na sebe některé subjekty navázaly a nebyly je schopny splatit po prvních tržních propadech.

Jako příklady zde vyčnívají dění kolem kryptoměny Terra (Luna) a na ní navázaného stablecoinu, jejichž zakladatel Do Kwon je nyní stíhán v Jižní Koreji, a také jednání fondu Three Arrows Capital, u něhož se ukázalo, že nemá risk management, a skončil v likvidaci. Všechny tyto události však byly zastíněny pádem kryptoburzy FTX. Právě činnost jejího zakladatele Sama Bankmana-Frieda a podvodné schéma, které pod jménem FTX vytvořil, jsou hlavním důvodem, proč trh nyní vypadá tak, jak vypadá.

Zatímco růst sazeb a krach špatných kryptoměnových projektů z důvodu špatného byznys plánu trhem zatřásly a vypláchly většinu pozic, s pádem FTX přišla ta pravá bída a zmar. Burza má totiž jasný a profitabilní byznys model a důvěra ve fungování kryptoměnových burz je zcela zásadní pro celý ekosystém, který je na možnosti jednoduché a levné směny kryptoměn za jiné kryptoměny, případně fiat měny, postaven.

Pád FTX otřásl důvěrou ve svět kryptoměn natolik, že většina lidí již burzám nevěří a poslední dva měsíce se nesly ve znamení stahování likvidity z burz. Vedle retailu odešli i velcí hráči jako například jedna z největších tradingových firem Jump. Čím méně likvidity, tím méně efektivní trh. Když všichni z trhu odejdou buď do fiatu, nebo do vlastní peněženky, nedá se očekávat, že by na kryptoměnách mohly probíhat nějaké zajímavé pohyby vyjma pump and dump schémat.

V roce 2023 sledujme Tether

S ohledem na dění posledních měsíců bych pocitově rád prohlásil, že horší to na trhu kryptoměn být nemůže. Těžko si představit další rok, kdy bitcoin a ethereum ztratí přes 65 procent ceny, zkrachuje další velký stablecoin a velká kryptoměnová burza. Bohužel přesně tyto scénáře teď byly v posledních týdnech velice často skloňovány.

Názor, že padne i největší kryptoměnová burza Binance, byl v prosinci velice rozšířen, což vedlo k masivnímu runu na burzu, který však Binance zvládla ustát. To mě vede k názoru, že na rozdíl od FTX se nejedná o podvod, a tak by měla ustát i následující pokusy o její zničení, které jistojistě přijdou i v roce 2023 – ať už ze strany regulátorů, nebo konkurence.

Ohledně pádu stablecoinu bych si již tak jistý nebyl. Opět se množí spekulace kolem největšího stablecoinu současnosti, kterým je Tether. Situace kolem kryptoměny Tether (USDT) byla vždy velice ošemetná. Tether sám tomu příliš nepřidal tím, že dosud nemá zpracovaný audit, a nedá se tedy ověřit, že funguje tak, jak sám deklaruje. Na jeho pád sází i jeden z nejznámějších českých shortařů Aleš Vávra a dění kolem Tetheru bude něco, co je třeba v roce 2023 sledovat.

Byznys model Tetheru zjednodušeně popsáno funguje tak, že za jeden dolar fiat měny vám vydají jeden Tether a garantují, že kdykoli můžete provést zpětnou směnu. V praxi však Tether za získané dolary nakupuje dluhopisy. Avšak i ty nejkvalitnější korporátní dluhopisy, tedy dluhopisy firem kotovaných na americké burze z indexu S&P 500, meziročně klesly o více než 14 procent, přičemž Tether zdaleka nekupoval jen ty nejkvalitnější dluhopisy.

V dobách nízkých sazeb nakupoval i takzvané junk bondy, dluhy společností pochybné kvality, a commercial papery (dluhopisy s krátkou dobou splatnosti), a tak je otázka, o kolik klesla hodnota majetku společnosti Tether. Spekuluje se o tom, že množství vydaných stablecoinů Tether nekoresponduje s objemem rezerv společnosti Tether – kdyby tedy nastal run, společnost by nebyla schopna všechny Tethery z oběhu vyplatit.

Osobně si však myslím, že riziko pádu Tetheru je nižší, než bylo v roce 2021, kdy Tether nakupoval krátkodobé dluhy čínských společností a spekulovalo se o tom, že mimo jiné půjčil padlému čínskému developerovi Evergrande. Uvidíme, zda se Tetheru konečně podaří v roce 2023 si zařídit audit a vyvrátit spekulace o svém finančním zdraví.

Makro & krypto

Každopádně se domnívám, že největší vliv na vývoj kryptoměnového prostředí bude mít makroekonomická situace a úrokové sazby. Pokud dojde v roce 2023 k propadu ekonomické aktivity, dojde k dalšímu snížení rizikového apetitu a oživení trhu lze jen těžko předpokládat. Pokud k propadu ekonomické aktivity nedojde, bude americká centrální banka dále zvedat úrokové sazby, aby zkrotila bující inflaci, což bude mít opět negativní vliv na rizikový apetit. Pro svět kryptoměn je to tedy prašť jako uhoď. V našem fondu proto budeme i v roce 2023 pokračovat ve strategii, která by měla být schopna vydělávat i na klesajícím trhu nebo na trhu, který jde takzvaně do strany.

Problém makroekonomické situace a sazeb se však netýká pouze kryptoměn, nýbrž veškerých investičních aktiv. Akcie dostaly v roce 2022 rovněž tvrdou lekci (index S&P 500 spadl o více než 19 procent) a krize ani vysoké sazby jim neprospívají. Dluhopisy na sekundárním trhu rovněž oslabují při rostoucích sazbách. Kdo nevěří, může se podívat na propad britských GILT dluhopisů, který musela zastavit až britská centrální banka. A pak že je půjčka státu neriziková.

Když se pak podíváme na nemovitosti, vidíme opět stejný zmar s jedním výrazným rozdílem – na nemovitostním trhu lze propad ceny lépe maskovat, trh není likvidní, a když se nabídková cena s poptávkovou nestřetnou, pak k žádnému prodeji nedojde. Papírově tedy cena možná výrazně neklesá, prodávající jen není schopen za požadovanou cenu prodat a čeká, jak lze pozorovat například na vývoji množství vkladů vlastnického práva do katastru nemovitostí v České republice.

Jako hlavní zdroj pro pochopení tržního vývoje bych tedy doporučil poslouchat, co říkají důležití členové americké centrální banky. Nejsem fanoušek konkrétních predikcí, rozhodně si pak netroufnu predikovat vývoj na celé období roku 2023. V prosinci 2021 také nikdo nečekal, že se kryptoměnový ekosystém sesype jako domeček z karet. Pokud však rádi čtete konkrétní predikce, přehledný seznam vícero předpovědí z různých zdrojů včetně nejdůležitějších finančních institucí naleznete zde.